MSTR创「发债囤比特币」先河 博雅明言不排除效法 专家警告:估值增、风险亦倍增

2024-12-23 06:00

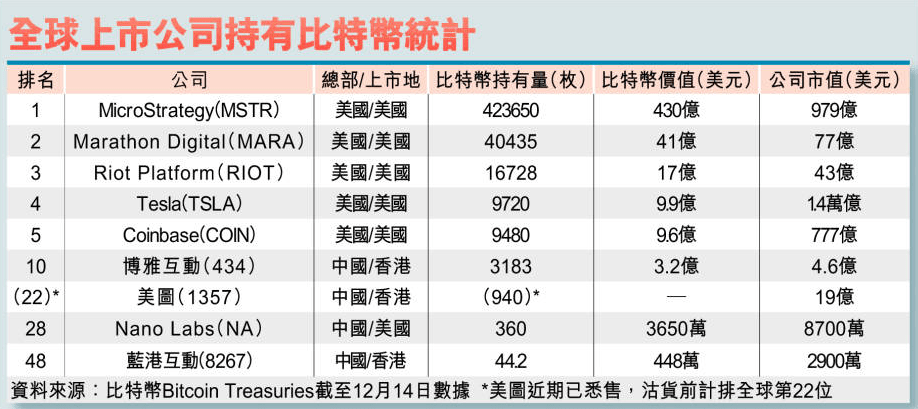

随着比特币认受地位越来越高,美国政策酝酿大开绿灯,拟列作货币储备,美股MicroStrategy(MSTR)近年更开创「发债囤币」模式,引领不少港股企业争相加入比特币大军。有「港版MSTR」之称的博雅互动(434)已成持币最多的亚洲上市公司,并向本报表示不排除仿效MSTR融资策略及持续增持;另有中概股亦反映近期加密货币相关用途发债机会大增。专家指出,上市公司囤币有效提高知名度,估值可享受比特币牛市红利,但提醒市场对估值模型未有共识,当比特币出现逆转,大大增加风险因素。

博雅三管齐下 攻虚拟资产

从事Web3游戏开发的博雅互动,最新披露已持有3,183枚比特币,价值逾3.2亿美元,数量在全球上市公司排行第10,比特币牛市亦造就其股价11月飙升近1.7倍。博雅互动主席戴志康向本报表示,对比特币有极大信心,深信加密货币将成为未来主流资产,但「现在离这一目标还非常远」,未有任何出售计划,长远亦会透过业务利润不断增持。他又称,得益于MSTR囤币的成功经验,「不排除采取像MSTR一样的融资策略持续增持比特币」,冀至少保持亚洲领先地位。

戴志康解释,近年香港及美国法规变化,反映虚拟资产在经济活动的地位越来越重要,公司发展遂三管齐下,包括去年起「囤币」、推动加密货币与Web3游戏技术结合,以及投资公链、钱包、DeFi等Web3基础设施,旨在铺排未来「立于不败之地」。他认同币价波动会令财务表现不稳定,但指其股价表现反映市场更聚焦加密货币的前景;亦强调会不断监控资产安全。

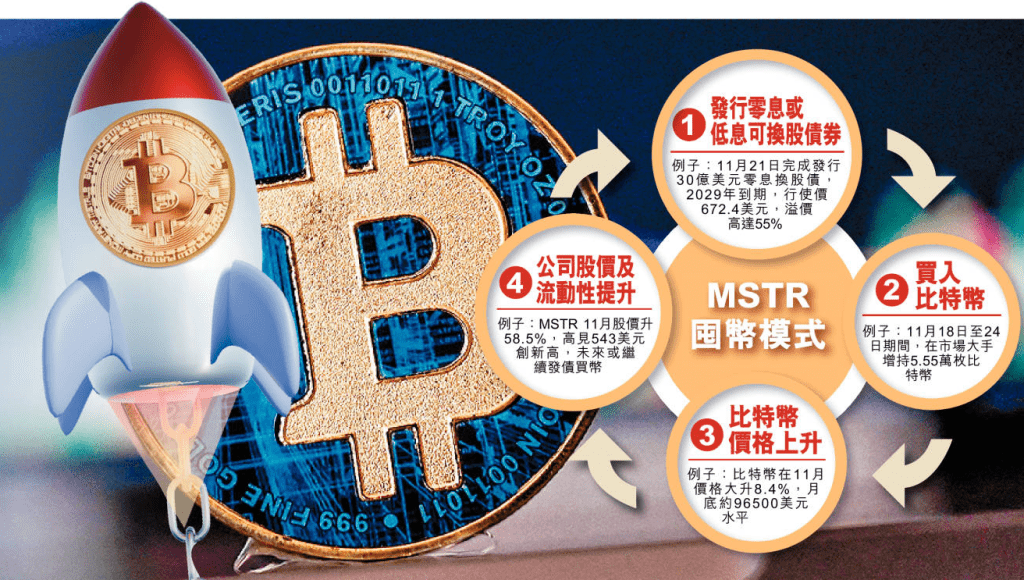

何谓MSTR囤币模式?

所谓MSTR囤币模式,是指美国软件开发商MicroStrategy,透过发行零息或低息可换股债券集资,用来大手扫入比特币,并一币不卖,在市场追捧下,刺激股价及股票流动性急升,继而再发换股债集资,进一步推升股价,形成循环。

MicroStrategy至今已持有逾42万枚比特币,总值逾430亿美元(约3,350亿港元),为全球上市公司最多,占比特币总发行量2%。而MSTR今年股价癫升5.5倍,大幅跑赢比特币累计1.5倍升幅,市值亦突破1,000亿美元,并获纳入纳斯达克100指数,吸引更多资金流入。

美图清仓套现 拓AI派特别息

多间在港上市公司亦有买币投资,部分趁高出货获利,美图公司(1357)曾有940枚比特币,近日已连同以太币清仓,共获利6.2亿港元,资金投放在发展人工智能(AI)应用的影像与设计产品业务,并派特别息回馈股东。对于日后购币策略,美图仅回覆指「加密货币相关以公告为准」。

毫微科技夥HashKey储币

在美上市的中资「挖矿」晶片设计商毫微科技(Nano Labs),近期亦与本港持牌交易平台HashKey合作储币,目前拥有360枚比特币。数码港董事、Nano Labs董事长孔剑平称,公司制订囤币策略后,获不少投行接触探讨协助发债,「最近相对更多一点」,他认为零息的换股债有可取之处,因不涉及抵押股份,即使币价下跌亦没有爆仓风险,但不便回应会否发换股债。

孔剑平又指,长期看好比特币,公司未来10年均奉行买入策略,即使日后步入熊市,「比特币或股份下跌也是我增持的好时机」。孔剑平是「挖矿股」嘉楠科技(CAN)前主席,2016年起屡次推动公司在中港上市,市传联交所当时因风险考虑不放行,令嘉楠科技等「矿商」转于美国上市。

数十间公司推动比特币储备

研究机构OKG Research报告指,过去1个月有数十间上市公司推动了比特币作战略储备资产,但仅占全球上市公司0.01%,形容市场仍处于「精英实验」阶段。报告又推算,2019年4月至2024年3月期间,上市公司持有5%虚拟资产配置,投资组合回报率67%,而无虚币配置的回报率为33.3%。

买比特币较概念股 风险更可控

欧科云链研究院资深研究员蒋照生指,MSTR换股债到期高峰在2027年之后,短期未有流动性风险,但该机构判断届时比特币正处于熊市,MSTR杠杆策略或会承受较大债务压力,有可能要出售比特币套现。他提醒,散户一般难以理解上市公司的操作,购买这些股票反而更大风险,「如果对比特币有兴趣,不如直接持有比特币,风险更可控」。

中泰国际分析师周健锋指出,为上市公司的虚拟资产作估值仍属新兴概念,行内未有统一计算方式,并坦言较难衡量,「可以当系公司投资一种,但股票、债券、房地产投资背后有数得计,要判断比特币理据就好弱」,相信行内仍需时间验证。他又称,持币可为上市公司估值带来更多效益,但下行风险亦同时倍大。

记者:周展梁 关纪红

相关文章:

最新回应