港交所倡改革新股定价分配 公开回拨拟大减至2成 利吸机构投资者 券商:散户更难抽优质新股

2024-12-20 10:59

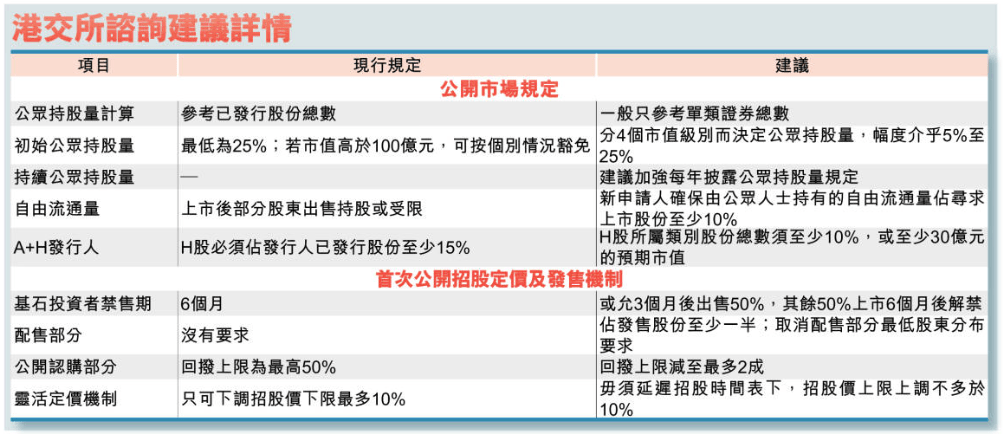

港交所(388)全面改革新股定价及分配机制,建议包括公开发售部分回拨由现时最多50%大降至20%。港交所指是为了增加「具议价能力」投资者参与,尽量降低定价错误风险。同时建议放宽基石投资者禁售限制,又容许招股价上限增加10%。此外,建议将初始公众持股量门槛分4级,最低公众持股量降至最低5%,谘询期至明年3月19日结束。

在多个建议下,最影响散户的是公开认购部分,现时发行人可回拨最多50%发售股份,予公开认购部分。不过港交所今次提出两个方案,分别可选择将公开认购占比初始设定为5%,另可最多回拨20%;或公开认购占比初始设定为至少10%,但没有回补机制。港交所上市主管伍洁镟指,现有回拨机制有多年历史,调整可更适应现时香港新股市场情况。

瑞银料有利吸机构投资者

瑞银全球投资银行部副主席兼大中华区总裁李镇国赞成新方案,认为公开发售占20%是合适比例,更多发售股份留在配售,可有利发行人吸引更多机构投资者。

业界称新建议「走回头路」

不过宏高证券投资经理梁杰文认为,「越多人参与,市场越公平」,形容新建议「走回头路」,指多年前创业板由于散户参与度低,导致股价首日波动极大,当时证监会认为散户参与有助稳定价格。

小券商或更难参与「打新」

耀才证券行政总裁许绎彬相信,将提高散户抽到优质新股难度,但反令散户「借更多孖展来抽多几手」,但新规或会令资本不够的本地小券商更难参与「打新」。

基石投资者方面,现时基投须遵守6个月禁售期,新建议考虑允许基投在上市3个月后出售50%股份,其馀则须上市6个月后解禁。李镇国指,「分阶段解禁」提供循序渐进过程,让市场吸纳股份,而本地一般配售股份禁售期为3个月,故认为3个月是一个合适时间。德勤中国华南区主管合夥人欧振兴表示,此可为基投提供更多弹性,而在上市3个月后可出售一半股份,促进市场流动性。

德勤:发行人有更多弹性

现时企业上市初始公众持股量最低为25%,大市值企业可寻求豁免,最低可降至15%。港交所建议分4个市值级别而决定公众持股量,上市时预期市值60亿元或以下维持25%规定;60亿以上至300亿元将降至15%;300亿元以上至700亿元降至10%;市值多于700亿元,公众持有量须有5%。港交所指,与其他国际证券交易所比较,现有门槛相对高,而现时按个别情况豁免,特大型市值新申请人无法确定公众持股水平,或降低他们在香港上市意欲。李镇国认为,新建议为发行人提供更多弹性,吸引更多公司上市。

现时多间公司计划「先A后H」在港挂牌,港交所亦建议下调A+H股发行人H股所属类别股份(不包括库存股份)总数须至少10%,或至少30亿元预期市值,现时门槛为至少15%。欧振兴指,相比A股港股估值较低,在港发行H股会摊薄A股现有股东权益,而降低门槛可为A股公司提供融资渠道,待市况好时可再增发股份。

提放宽公众持股设除牌「逃生门」

现时本港上市公司公众持股量不得少于25%,若低于最低规定,将被要求停牌。港交所(388)在谘询中提出,就是否容许发行人在上市后持有较低公众持股量百分比、应否保持公众持股量不足便要停牌监管方向,以及为除牌股份在香港设场外交易(OTC)市场,向市场寻求意见。有业界指,调低持续公众持股量,可吸引大型企业来港上市,兼提高本港竞争力;学者指设立OTC制度需完善相关监管配合。

于2017年1月至今年9月期间,有161宗上市发行人未能维持最低公众持股量个案,当中有43宗被联交所停牌,其中2宗因18个月长期停牌限制后被除牌。港交所在谘询中未有提出实际建议,但表示现行规定可能过度限制交易,亦明白在短时间恢复公众持股量可能具挑战性,可能存在实际困难,而且成本高昂,停牌亦削弱股东交易能力。

至于OTC市场,港交所就其潜在益处和风险、应提供功能及应否开放予公众投资者向市场寻求意见。

业界指可提高竞争力

香港证券及期货专业总会会长陈志华表示,适当调低公众持股量门槛可吸引更多大型企业来港上市,因对一些市值高的发行人而言,现行规则或影响其筹资需求,但过低的公众持股量或令股权过于集中、流动性降低,增加操纵股价风险,故监管当局应在吸引大型企业上市与维护投资者权益间寻求适当平衡。至于设立OTC市场,陈志华认为有关监管要求相对较低,可降低中小企上市成本。

中大刘佐德全球经济及金融研究所常务所长庄太量认为,OTC可助已除牌企业小股东「离场」,但缺乏集中交易平台、报价透明度较低,认为监管机构应要求OTC市场参与者定期披露交易数据,以提高市场透明度。

最新回应