環球加稅打亂移民部署 移英港人轉靠人壽保避稅 理財專家提醒 非所有產品合資格

2024-11-29 06:00

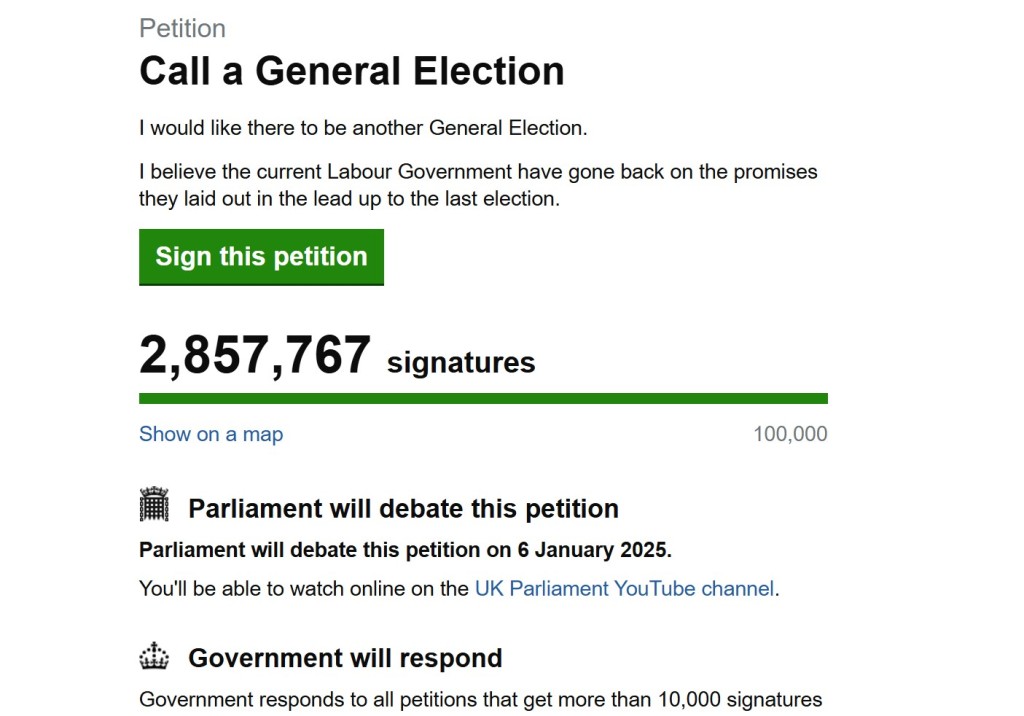

英國公佈新一份預算案違背了工黨不加稅的選舉宣言,宣布加稅400億英鎊(約4,000億港元),引發國會官方網站發起聯署,要求提早大選,現時簽署速度急升至逾285萬名英國人簽署。事實上不止英國,近年多個西方國家政府面臨財政壓力,紛紛加稅,或削減現有稅務優惠。財稅政策朝令夕改,打亂移居海外人士的理財部署,有移居海外人士轉靠人壽保險「合法避稅」,不過有專家提醒,合資格保單經過稅務專家審視和認證,以確保符合當地稅例,並非所有人壽保單合資格,投保前應了解清楚。

英國財相李韻晴上月底公布上任後首份預算案,宣布加稅400億英鎊(約4,000億港元),並計劃增加針對除物業類的大部份資產增值稅(capital gains tax),其中低檔稅率會由10%增至18%,高所得者的高檔稅率則由20%增至24%。

明年廢除非定居者免稅待遇

不過,最影響移民人士的,是英國明年4月落實廢除「非定居者」待遇。目前在英國居住,但沒有申報英國為「永久居住地」的外國人,包括居英港人、外國富豪等,只須申報當地收入,毋須就海外收入報稅。取消「非定居者」待遇後,新移居英國的人士首4年仍毋須繳付海外收入稅款,但之後便要與所有英國居民看齊。

相關文章:英工黨首份預算案加稅4038億 30年來最大升幅引商界不滿

理財專家、同人金融集團高級經理陳鴻璣近年專注移民理財服務,他接受《星島頭條》訪問時坦言,廢除「非定居者」待遇對港人影響大,本來港人頭6年的海外收入,不用向英國報稅,他說改制後劃一只有頭4年時間毋須將收入匯入英國 ,第4年之後的海外收入不得不匯入英國,他不諱言打亂了一些客戶的財政部署。

人壽保險向來在全球很多地方是合法的「避稅工具」,陳鴻璣提到,港人在準備移居海外、離開香港前投保合資格的人壽保險,合法地減輕稅務負擔。以遺產稅為例,人壽保險只要指明了受益人,一般也不用經過遺產承辦程序,身故賠償會直接給受益人,不用繳稅。

一些保險公司會因應英國等國家的稅務條例設計產品。例如英國有「5% Rule」,在每個保單年度內,若保單持有人提取不超過保費的5%,將不必繳稅,或可選擇延後至退休後才繳稅,因屆時沒有工作收入,可更靈活運用免稅額。

凍結保單生效時稅務法例

另外,近年不少西方國家面臨財政壓力,紛紛加稅,或削減現有稅務優惠,例如加拿大今年6月已上調企業及富人的資本增值稅。採用人壽保險的另一好處,是可「凍結」簽單一刻的稅務法例。他解釋,人壽是根據合約法成立,即使該地區之後的稅務法例改變,也不受影響。

不過,他說坊間並不是所有人壽保險產品也合資格「合法避稅」,以符合英國「5% Rule」為例,這些保單要經過稅務專家審視和認證,投保前應了解清楚。

200萬美元以上可成立PPLI

另一方面,若資產水平高達200萬美元(折合超過1550萬港元),陳鴻璣發現近年亞洲富裕人士往往採用私募人壽保險(PPLI,Private placement life insurance),他說這種產品,除了有人壽的避稅功能,亦有私募產品的靈活性,可因應客戶需要度身設計。

90年代誕生 可實物交保費

他介紹,PPLI在上世紀90年代,由美國一群稅務律師研究出來,因私募基金等產品投資獲利豐厚,但因繳交稅款而蠶食回報,結果想出用人壽保險去包裝,「他們就研究那些條款,怎樣將兩件事合併在一起」,結果將私募基金等投資物放進去成為保險資產,成功達致節省稅款的效果。時至今日,除了股票、基金,物業、藝術品、遊艇等實物,以至加密貨幣也可用作繳交PPLI保費,成為PPLI的保險資產。

「有人做過比喻,就說這個叫做資產管理的瑞士軍刀,象徵其多功能。」包括避稅、高靈活性,甚至可隱藏身份。首先,由於PPLI本質上也是一份人壽保險,所以PPLI亦具備人壽保險的避稅特質。

靈活性方面,PPLI是私募基金結合人壽保險,可像私募基金般投資不同資產,保險公司甚至接受以實物作為保費。舉例投資者有1000萬美元價值的美股,可以將股票作為保費過戶給保險公司,毋須套現成現金。他續說PPLI私隱性高,「你那張單就是顯示cash value(現金價值)而已,如果有需要申報的話,裡面買了甚麼不需要披露,沒人知道你在買甚麼。」PPLI亦可在離岸地區的保險公司成立,同樣達到隱藏身份的功用。

門檻高 限專業投資者

不過,他直言開立PPLI有一定門檻要求,由於PPLI牽涉私募基金概念,所以成立人的身份必須為專業投資者(資產組合多於港幣800萬)。同時,PPLI也不可以「walk-in」買,投資者一般要找獨立外部資產管理服務(External asset management,簡稱EAM)協助。他說,EAM會協助客戶接觸國際資產管理公司,他們批准客戶的PPLI保單申請後,客戶需要額外開立一個私人銀行戶口,並將資產存入這個銀行戶口。其後資產管理公司的投資經理商,會代為管理及進行投資,客戶可與投資經理商討投資方針,在百幕達等離岸中心開設PPLI,一般可有較大參與程度。

不可直接參與投資決策

不過,陳鴻璣指出,「如果是美國那些地區的話,他就真的要你縮手,你不可以碰到那個(投資)選擇」,因客戶將資產放進PPLI後,在法律上,該資產的控制權已屬於保險公司,美國法例不允許客戶干預投資決定,只可以跟投資經理交代自己的投資理念及風險取態。以PPLI的資產是物業為例,若客戶直接指示投資經理沽出物業,「會被人視之為,直接操作資產,便會違反了一些規定。」

急需資金可抵押保單融資

由於成立PPLI後,資產擁有權事實上已轉移至保險公司,客戶只是保單持有人。一旦未來有資金需要,其中一個方法是到銀行抵押保單進行融資。

另外,PPLI由成立到運作,每年也有支出。保險公司將每年收取介乎0.5%至2%保費,以及每年約1%的行政費。EAM收費則每年0.5%至1%,視乎資產規模而定。

相關文章

最新回應