环球加税打乱移民部署 移英港人转靠人寿保避税 理财专家提醒 非所有产品合资格

2024-11-29 06:00

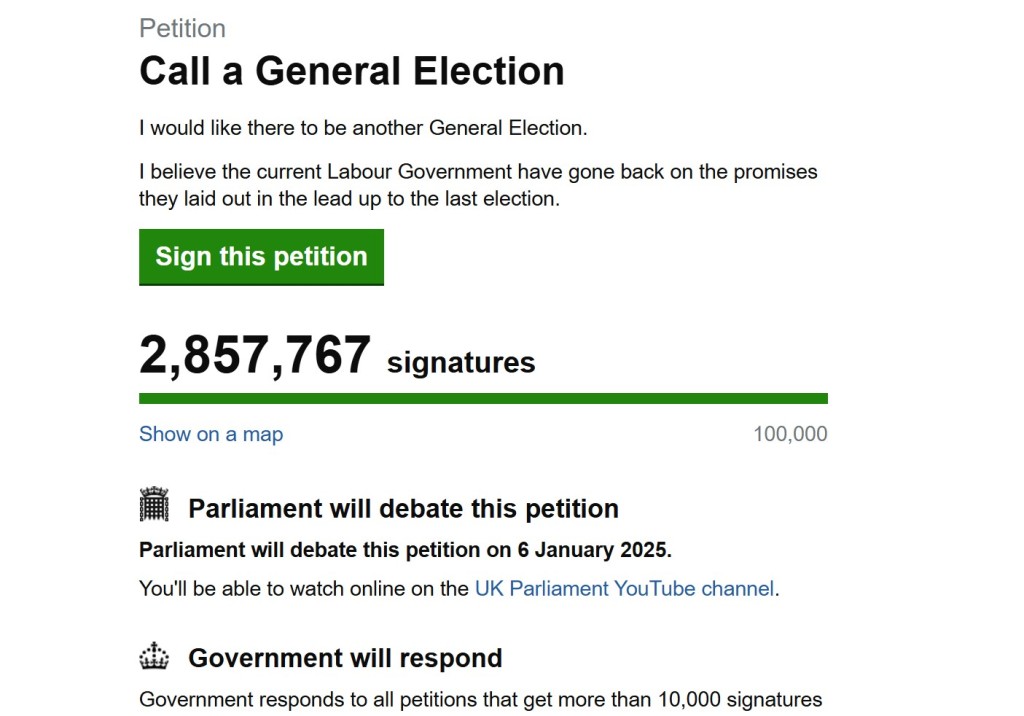

英国公布新一份预算案违背了工党不加税的选举宣言,宣布加税400亿英镑(约4,000亿港元),引发国会官方网站发起联署,要求提早大选,现时签署速度急升至逾285万名英国人签署。事实上不止英国,近年多个西方国家政府面临财政压力,纷纷加税,或削减现有税务优惠。财税政策朝令夕改,打乱移居海外人士的理财部署,有移居海外人士转靠人寿保险「合法避税」,不过有专家提醒,合资格保单经过税务专家审视和认证,以确保符合当地税例,并非所有人寿保单合资格,投保前应了解清楚。

英国财相李韵晴上月底公布上任后首份预算案,宣布加税400亿英镑(约4,000亿港元),并计划增加针对除物业类的大部份资产增值税(capital gains tax),其中低档税率会由10%增至18%,高所得者的高档税率则由20%增至24%。

明年废除非定居者免税待遇

不过,最影响移民人士的,是英国明年4月落实废除「非定居者」待遇。目前在英国居住,但没有申报英国为「永久居住地」的外国人,包括居英港人、外国富豪等,只须申报当地收入,毋须就海外收入报税。取消「非定居者」待遇后,新移居英国的人士首4年仍毋须缴付海外收入税款,但之后便要与所有英国居民看齐。

相关文章:英工党首份预算案加税4038亿 30年来最大升幅引商界不满

理财专家、同人金融集团高级经理陈鸿玑近年专注移民理财服务,他接受《星岛头条》访问时坦言,废除「非定居者」待遇对港人影响大,本来港人头6年的海外收入,不用向英国报税,他说改制后划一只有头4年时间毋须将收入汇入英国 ,第4年之后的海外收入不得不汇入英国,他不讳言打乱了一些客户的财政部署。

人寿保险向来在全球很多地方是合法的「避税工具」,陈鸿玑提到,港人在准备移居海外、离开香港前投保合资格的人寿保险,合法地减轻税务负担。以遗产税为例,人寿保险只要指明了受益人,一般也不用经过遗产承办程序,身故赔偿会直接给受益人,不用缴税。

一些保险公司会因应英国等国家的税务条例设计产品。例如英国有「5% Rule」,在每个保单年度内,若保单持有人提取不超过保费的5%,将不必缴税,或可选择延后至退休后才缴税,因届时没有工作收入,可更灵活运用免税额。

冻结保单生效时税务法例

另外,近年不少西方国家面临财政压力,纷纷加税,或削减现有税务优惠,例如加拿大今年6月已上调企业及富人的资本增值税。采用人寿保险的另一好处,是可「冻结」签单一刻的税务法例。他解释,人寿是根据合约法成立,即使该地区之后的税务法例改变,也不受影响。

不过,他说坊间并不是所有人寿保险产品也合资格「合法避税」,以符合英国「5% Rule」为例,这些保单要经过税务专家审视和认证,投保前应了解清楚。

200万美元以上可成立PPLI

另一方面,若资产水平高达200万美元(折合超过1550万港元),陈鸿玑发现近年亚洲富裕人士往往采用私募人寿保险(PPLI,Private placement life insurance),他说这种产品,除了有人寿的避税功能,亦有私募产品的灵活性,可因应客户需要度身设计。

90年代诞生 可实物交保费

他介绍,PPLI在上世纪90年代,由美国一群税务律师研究出来,因私募基金等产品投资获利丰厚,但因缴交税款而蚕食回报,结果想出用人寿保险去包装,「他们就研究那些条款,怎样将两件事合并在一起」,结果将私募基金等投资物放进去成为保险资产,成功达致节省税款的效果。时至今日,除了股票、基金,物业、艺术品、游艇等实物,以至加密货币也可用作缴交PPLI保费,成为PPLI的保险资产。

「有人做过比喻,就说这个叫做资产管理的瑞士军刀,象徵其多功能。」包括避税、高灵活性,甚至可隐藏身份。首先,由于PPLI本质上也是一份人寿保险,所以PPLI亦具备人寿保险的避税特质。

灵活性方面,PPLI是私募基金结合人寿保险,可像私募基金般投资不同资产,保险公司甚至接受以实物作为保费。举例投资者有1000万美元价值的美股,可以将股票作为保费过户给保险公司,毋须套现成现金。他续说PPLI私隐性高,「你那张单就是显示cash value(现金价值)而已,如果有需要申报的话,里面买了甚么不需要披露,没人知道你在买甚么。」PPLI亦可在离岸地区的保险公司成立,同样达到隐藏身份的功用。

门槛高 限专业投资者

不过,他直言开立PPLI有一定门槛要求,由于PPLI牵涉私募基金概念,所以成立人的身份必须为专业投资者(资产组合多于港币800万)。同时,PPLI也不可以「walk-in」买,投资者一般要找独立外部资产管理服务(External asset management,简称EAM)协助。他说,EAM会协助客户接触国际资产管理公司,他们批准客户的PPLI保单申请后,客户需要额外开立一个私人银行户口,并将资产存入这个银行户口。其后资产管理公司的投资经理商,会代为管理及进行投资,客户可与投资经理商讨投资方针,在百幕达等离岸中心开设PPLI,一般可有较大参与程度。

不可直接参与投资决策

不过,陈鸿玑指出,「如果是美国那些地区的话,他就真的要你缩手,你不可以碰到那个(投资)选择」,因客户将资产放进PPLI后,在法律上,该资产的控制权已属于保险公司,美国法例不允许客户干预投资决定,只可以跟投资经理交代自己的投资理念及风险取态。以PPLI的资产是物业为例,若客户直接指示投资经理沽出物业,「会被人视之为,直接操作资产,便会违反了一些规定。」

急需资金可抵押保单融资

由于成立PPLI后,资产拥有权事实上已转移至保险公司,客户只是保单持有人。一旦未来有资金需要,其中一个方法是到银行抵押保单进行融资。

另外,PPLI由成立到运作,每年也有支出。保险公司将每年收取介乎0.5%至2%保费,以及每年约1%的行政费。EAM收费则每年0.5%至1%,视乎资产规模而定。

相关文章

最新回应