順豐上市|以34.3元中間定價 較A股折讓22% 傳超購79倍 專家料有幾多水位?

2024-11-19 12:48

【順豐IPO】順豐控股(6936)來港上市,成行業首家「A+H」股份,每股招股價32.3元至36.3元,最終以中間價34.3元定價,較上周五(22日)A股收市價41.16元人民幣(約44.1港元)折讓約22.2%。股份預計周三﹙11月27日﹚掛牌。

順豐最終集資58.31億元,暫為本港今年第二大新股。市場消息指,初步統計公開發售超購79倍。

集資58.31億 暫為今年第二大新股

順豐的集資額由未招股前傳出的20億美元(約156億美元),一縮再縮至58.3億元。若不計及執行發售量調整權及綠鞋機制,今年最大型新股為9月中掛牌的美的(300),集資約269.7億元,而順豐將緊隨其後,第三名為集資54.1億元的地平線機器人(9660)。綜合16家證券商數據顯示,順豐錄得逾305.9億元孖展,超購近51.2倍;以此計算,利用現金抽順豐的金額或約167.1億元。順豐首日招股已傳出國際配售部分錄足額認購;將於下周三掛牌。

梁杰文:目標賺一成 到價即沽貨

宏高證券投資經理梁杰文表示,順豐控股值得認購,因其基本面不俗,今年頭三季業績也錄得增長,再加上參考A股現價,較招股價有兩成至三成的折讓,「如果它最終的折讓真的比較大的話,我會覺得上市之後應該不會潛水。」但他坦言不會「大想頭」地看升兩、三成,認為上市一個月內升幅應有一成左右。

對於有市場意見指市值逾2,000億元的順豐,或會快速被納入指數,梁杰文稱的確吸引機構投資者增持,但亦坦言順豐早已在A股上市,個別或在A股市場投資了,「所以在這一方面,我會有一個戒心」。

梁杰文又參考近期大型新股,認為表現比較反覆,「好像華潤飲料(2460),上市頭一兩天是有升的,接著很快就已經跌回來了」,對集資額較大的股票而言,相信始終升幅有限,「有賺好走,以現在的投資環境,就不要想這麼多了。」事實上,華潤飲料在10月23日首日掛牌已見上市後最高位,當日曾升至16.78元,較招股價14.5元高出15.7%;其後股價拾級而下,上周五及本周一更曾低見12.3元的上市新低。

譚朗蔚:近期市況淡 上市後入手

對於是否認購順豐,富昌證券聯席董事譚朗蔚則偏向中性,因近期市況一般,即使看好順豐,也可以上市後才投資。

他說,順豐與9月上市的美的(300)情況相似,上市價同樣較其A股折讓約兩成左右。回看美的9月17日上市,同期內地連番推出救市措施,帶動美的上市約三周、10月8日高見101元,較上市價大升84%。

譚朗蔚認為順豐最樂觀的情況下,或有兩成潛在升幅,「因為上次美的是一個很好的例子,是真的可以升到的,如果市況和資金有追捧、去配合的話」。不過,他坦言投資者要有心理準備,不是上市首日就到價,有可能要等十日八日,「始終IPO要看市況,現在跟那時的市況比較,老實說現在是有點不穩定,因為指數都橫行向下」,順豐下周三(27日)上市,屆時市況較難預料,故他建議投資者待公司上市後,「到時看到有水位的時候,上市首日再買也可以。」

順豐上市日期

順豐控股(6936)由11月19日起至11月22日招股,預計11月27日掛牌。IPO擬發行1.7億股H股,香港公開發售部份佔9.5%,餘下為國際配售;每股招股價32.3元至36.3元,集資最多61.71億元;每手200股,入場費7,333.22元,預計11月27日掛牌,高盛、華泰國際及摩根大通為聯席保薦人。

| 順豐控股(6936) | |

| 招股價 | 32.3至36.3元 |

| 每手 | 200股 |

| 每手入場費 | 7,333.22元 |

| 招股日期 | 11月19日至22日 |

| 上市日期 | 11月27日 |

順豐引入10名基石投資者

.包括信置及小米等

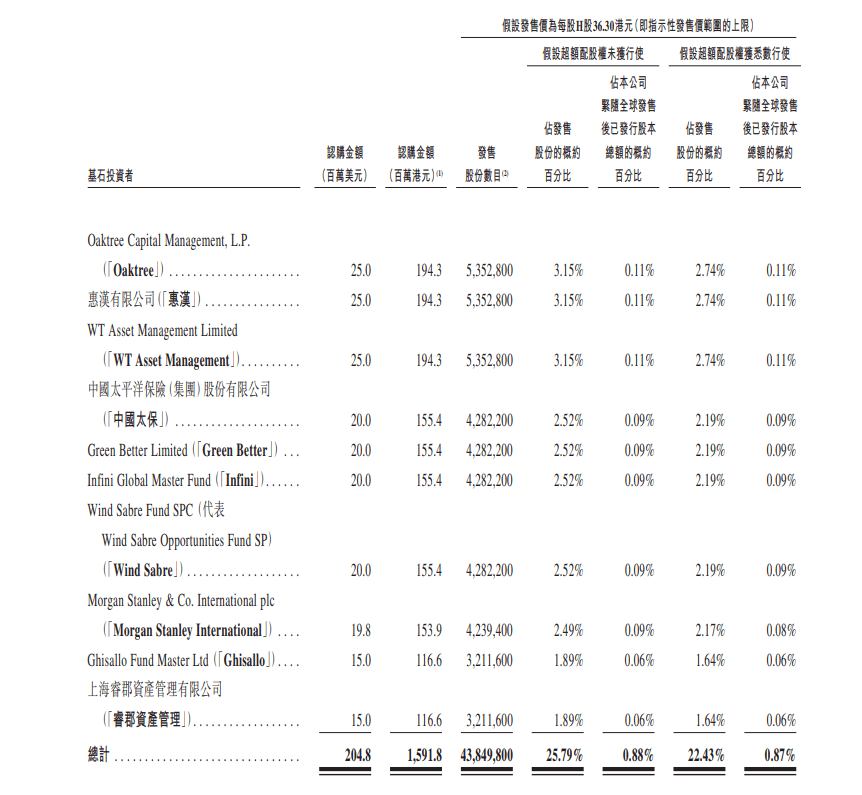

值得留意的是,順豐合共引入10名基石投資者,認購金額達15.92億元,涉約4,385萬股,相當於佔全球公開發售股份約25.79%。

基石投資者包括:信和置業(083)全資附屬惠漢、中國太保(2601)、小米(1810)旗下子公司Green Better、Oaktree、WT Asset Management、Infini、Wind Sabre、Morgan Stanley、Ghisallo及睿郡資產管理。

禁售期方面,上述基石投資者已同意不會在上市日期起計6個月期間直接或間接以任何方式出售其根據相關基石投資協議購買的任何發售股份。

順豐公司業務是甚麼?

.中國及亞洲最大物流服務商

順豐控股是一家綜合物流服務提供商,根據弗若斯特沙利文報告,按2023年收入計,是中國及亞洲最大的綜合物流服務提供商,也是全球第四大綜合物流服務提供商。

截至6月底,擁有覆蓋202個國家和地區的龐大全球配送網絡,運營99架飛機和超過18.6萬輛車輛。期內,集團擁有4,199項專利及專利申請,並持續利用自研技術提供創新解決方案,並擁有約220萬活躍月結客戶及約6.99億散單客戶。

物流行業情況如何?

.去年中國佔據亞洲最大份額

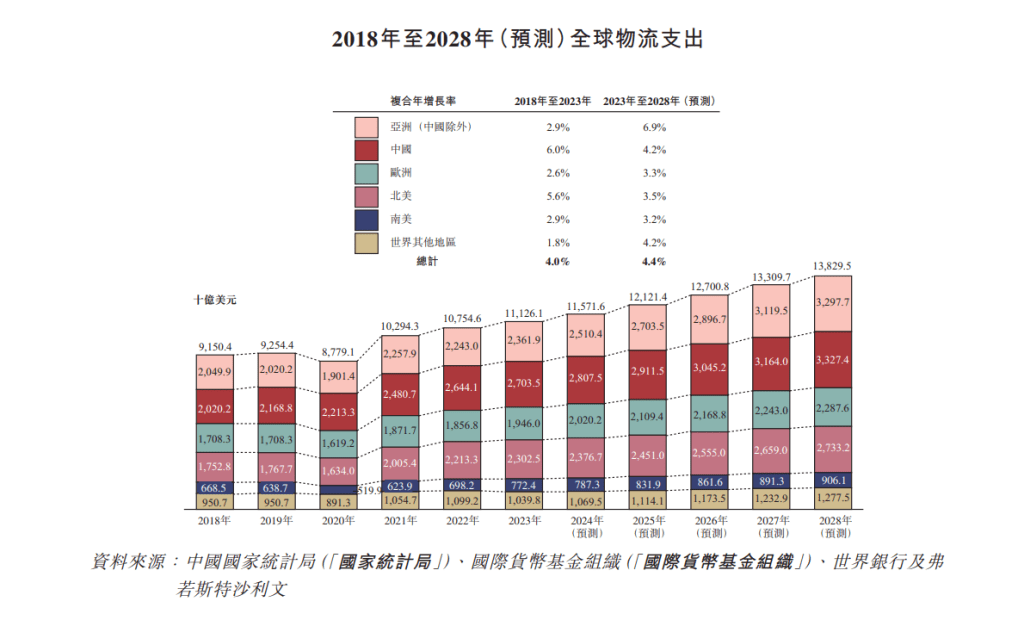

去年全球物流支出總額為11.1萬億美元,預計2028年將達13.8萬億美元,複合年增長率為4.4%。在所有地區中,亞洲是全球物流市場中規模最大及增長最快,且是集中度最低的地區之一,去年物流支出高達5.1萬億美元,佔全球市場45.5%,預計2023年至2028年間複合年增長率為5.5%。

至於2023年中國佔據亞洲最大份額達53.4%,並預計於2023年至2028年間將以4.2%的複合年增長率增長,主要得益於持續的經濟增長、製造業和消費升級。

順豐財務情況如何?

.今年首6個月盈利增逾15%

集團收入由2021年的2,072億元(人民幣,下同)增長至2023年的2,584億元,複合年增長率為11.7%。今年首6個月收入則錄1,344億元人民幣,按年增長8.1%。

盈利方面,2021年、2022年及2023年分別為47億元、62億元及82億元,自2021年起複合年增長率為31.9%。今年首6個月盈利則錄48億元人民幣,按年增長15.1%。

順豐派息率如何?

.上市以來每年均派息

集團表示,自成為上市公司以來,每年均會宣派年度股息,派息率由(2017年至2022年)20%增至2023年的35%,而且目標是在未來5年內穩步提高派息率。

此外,集團於今年10月29日股東大會上通過截至今年6月底止中期股息約19億元人民幣,派息率約40%,以及特別股息約48億元人民幣的決議案,以進一步增加股東回報。未來派息將取決於盈利能力、經營發展計劃、外部融資環境、資金成本、現金流量及董事可能認為相關的其他因素作出決定。

順豐集資用途是甚麼?

.45%加強國際及跨境物流能力

若以招股價範圍中位數34.3元計,扣除上市相關開支後,集資淨額約56.61億元,當中45%將用於加強國際及跨境物流能力;35%用於提升及優化中國物流網絡及服務;10%將用於研發先進技術及數字化解決方案,升級供應鏈和物流服務及實施ESG相關舉措;餘下10%將用作營運資金及一般企業用途。

投資者如何增加中籤機會?

.緊記中籤過多有補倉風險

投資者抽新股一般認購越多、中籤機會越大,當然回報及風險也越高;但若希望增加中籤股份,仍可考慮孖展認購或人海戰術兩種方法。

以孖展認購而言,證券商普遍可提供10倍槓桿,即本金10萬元可抽等值100萬元的新股,部份證券商更不時推出高達50倍槓桿優惠。不過,投資者要緊記以孖展認購新股,若中籤金額多於本金就要承受補倉風險!此外,投資者亦要留意銀行或券商會否因孖展認購而收取利息。

人海戰術方面,由於一手認購或較低手數認購時的平均機會率較高,亦即3人各抽1手的中籤率會高於1個人抽3手的中籤率,間中亦有上市公司傾向做到「一人一手」,因此可考慮以全家總動員的方法「入飛」。不過,投資者要緊記一人重複認購新股是違規做法,一經發現將會被「DQ」(取消資格)。

相關文章:金融峰會|吳清擬便利跨境投資 擴大滬深港通標的 提升境外IPO備案效率

順豐速運官方網站︰htm.sf-express.com/hk/tc/

最新回應