港股為何累韓國大媽輸身家? ELS風險高 性質似ELN及Accumulator 曾在港掀腥風血雨

2024-01-12 06:00

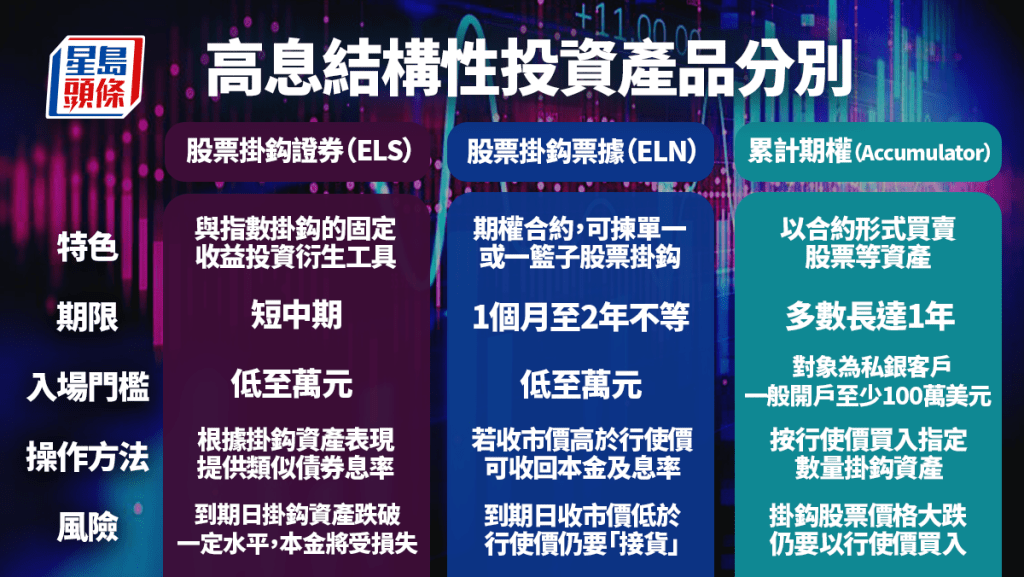

港股低迷連累韓國散戶,分分鐘輸超過240億元,究竟今次引起軒然大波的恒生國企指數掛鈎證券(equity-linked securities,ELS)是何方神聖?雖然ELS在港鮮有聽聞,但市面上亦有不少類似的結構性投資工具,例如股票掛鈎票據(equity-linked note,ELN)及累計期權(Accumulator)等,多以高息作招徠,但風險同樣成正比,一旦遇上大跌市,隨時損手爛腳。

ELS用高息吸客 最壞情況可歸零

ELS屬一種固定收益金融工具,操作上簡單而言就是根據掛鈎資產(例如指數)的表現,提供類似債券息率。以今次面臨爆煲危機的恒生國企指數掛鈎證券為例,是韓國銀行在2021年向當地投資者力推的高息產品。當時全球處於超低息環境,該ELS以每年派息3厘作招徠,一般為期3年,但最終回報視乎到期時的國指表現而定。據了解,若指數在到期時下跌35%至55%,本金就會出現損失。

不幸地,散戶在買入此產品後遇上國指在去年3年累跌高達57%,意味這批即將到期的產品很大機會錄得巨額虧損,最壞情況本金甚至會變零。

ELN如買期權 跌穿行使價需接貨

除了ELS外,市面上不時聽聞銀行常常游說客戶買入高息的衍生產品ELN,這些產品是與個別掛鈎,前提是看好掛鈎股票的中短線前景,以沽出一個看淡期權的操作,從「負負得正」下獲益。

舉例說,散戶以10萬元買入某大藍籌的ELN,該個股現價是100元,行使價是90元;在到期日,若個股的收市價高於行使價90元,散戶就可收回10萬本金再加上銀行派發的票面息率。相反,個股在到期日跌至50元,散戶都要被逼用每股90元「高價」買入10萬元等值的股份。最壞情況下,投資會亦有機會本金全蝕,例如ELN發行商或該上市公司執笠。

與持有股票不同的是,ELN沒有股息,又不能低價供股,還可能因除淨而令股價跌穿行使價要「接貨」。

事實上,高息產品在淡市下特別受矚目,但若不掌握這些高風險產品的全貌就貿然入市,隨時因小失大。早於2018年,本港銀行曾以高息包裝ELN,其中「股王」騰訊ELN年息更高達36厘,向手持龐大現金的中年或退休人士力推。惟當年騰訊股價越跌越甘,年內蒸發四成且波幅極大,令不少投資騰訊ELN的人被迫高價「接貨」。

當年騰訊高息ELN 累港人輸身家

當年就有一位已退休的苦主向傳媒披露,在2018年初騰訊股價430元高位時,每日接銀行十多次電話推銷騰訊ELN,當時年息有8至10厘,「自己唔識炒股,銀行存息又太低,銀行RM﹙客戶經理﹚就講到天花龍鳳,話ELN有幾高息」,結果除了投資騰訊ELN外,他亦曾花300萬元投資半年期石油股ELN,股價在臨近到期日逆轉,更跌穿行使價被迫接「蟹貨」,最終合共損手80多萬元。此外,上市公司力寶(226)當年亦因炒燶騰訊ELN而帳面蝕逾億元。

Accumulator最高風險 贏有限輸無限

講到金融市場的「大殺傷力武器」,不得不提被市場稱為「I kill you later」的累計期權(Accumulator),此產品可以理解為ELN的進化版;合約設有敲出價(knock-out price)及行使價。

在合約期內,投資者需要定時按照行使價(通常低於合約開立的市價)買入指定數量的掛鈎產品,例如股票等。若股價高於敲出價,合約便即時失效,變相限制買家的賺幅;但若相關股票股價跌穿行使價,投資者須買入雙倍、甚至4倍數量的股票,故所承擔的虧損更大。Accumulator一份合約更動輒過百萬元以上,雖然可以按金形式買入,但入場門檻較ELN高,大多是私人銀行的高資產客戶參與。

在2008年金融海嘯掀起的腥風血雨下,Accumulator更令不少名人大輸身家。飛達帽業(1100)副主席顏寶鈴曾透露,出於「養老」考慮而投資Accumulator,結果賬面勁蝕數億元。另外,中信泰富(現改名中信股份,267)亦曾因炒輸澳元Accumulator而勁蝕155億元。

新交所去年推結構化憑證 准散戶買賣

值得留意的是,新加坡交易所去年9月推出第一款「結構化憑證」(Structured Certificates)產品,跟阿里巴巴(9988)掛鈎,投資者持有滿一年可獲高息回報,但若阿里股價屆時跌穿行使價,投資者則須「接貨」,相當於香港的ELN,差別在於可讓散戶買賣。

所謂「針無兩頭利」,高息產品往往披着糖衣包裝,裡面的毒藥可以是「Total Loss」。至於韓國散戶在這場賭局的結果很快就會揭曉,若投資者不想食驚風散,老土要講一句:「投資前要做足功課」。

相關文章:

港股弱勢衍生韓國苦主 國指掛鈎產品輸一半 全韓散戶恐蝕240億元

---

《星島申訴王》將推出全新項目「區區有申訴」,並增設「我要讚佢」欄目,現誠邀市民投稿讚揚身邊好人好事,共建更有愛社區。立即「我要讚佢」︰https://bit.ly/3uJ3yyF

想睇更多精彩內容,請立即瀏覽「區區有申訴」活動專頁:https://bit.ly/41hgS9E

《星島頭條》APP經已推出最新版本,請立即更新,瀏覽更精彩內容:https://bit.ly/3yLrgYZ

最新回應