【醫保】身故賠 $5000?盤點自願醫保標準計劃的其他保障

2019-04-23 15:08每間保險公司推出的自願醫保「標準計劃」都差不多,分別就只在於保費?食衛局容許保險公司為「標準計劃」訂立不多於10%精算價值的「其他保障」,內容可以是人壽、住院現金等等。但由於金額不多,相關的保障會否成為雞肋,食之無味,棄之可惜?當中有多少真係幫到手?保險比較平台「10Life」盤點各大保險公司自願醫保「標準計劃」下的其他保障。

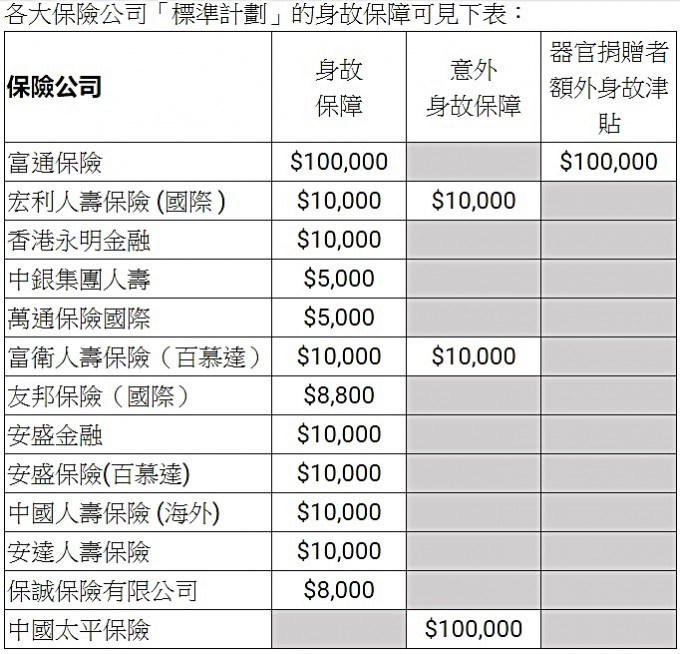

●身故保障

不少保險公司為「標準計劃」提供了「身故保障」,如果受保人身故,受益人可獲得一筆過現金。不過,自願醫保始終是醫療為主,大多數保險公司所提供的身故保障並不高,只有一萬元或以下。

部分保險公司提供「意外身故」保障,讀者應留意,「意外身故」的定義較「身故」嚴謹,受保人必須是因為不能預期的意外而死亡方可獲賠——如車禍、高空擲物等等。假如受保人因病或死於自然,「意外身故保障」是不會賠償的。

●醫療疏忽引致身故/完全永久傷殘/手術

另一樣保險公司所提供的其他保障是「醫療疏忽」。不過,要獲賠並非易事,受保人普遍要符合以下條件:

(1)因「醫療疏忽」導致死亡、完全及永久傷殘、手術;

(2)相關疏忽和責任要經由有關醫院向公眾承認,並由有關政府機關,法院,驗屍官的研訊核實和確認;

(3)死亡、完全及永久傷殘、手術必須在醫療事故30天後發生

值得一提的是,在2017年,公立醫院中就有101宗醫療事故投訴,但被裁定成立或部分成立的個案就只有19宗,當中大多數的醫療疏忽又並非導致當事人死亡以及永久傷殘。所以能動用到這個條款的機會並不高。

以下為各保險公司為「標準計劃」對「醫療疏忽」的保障:

| 保險公司 | 醫療疏忽導致完全及永久傷殘賠償 | 醫療疏忽導致身故賠償 | 醫療疏忽導致手術保障 |

| 富通 | $100,000 | $100,000 | |

| 宏利 | $100,000 | ||

| 香港永明金融 | $80,000 | $80,000 | |

| 中銀集團人壽 | $100,000 | ||

| 萬通保險國際 | $150,000 | $150,000 |

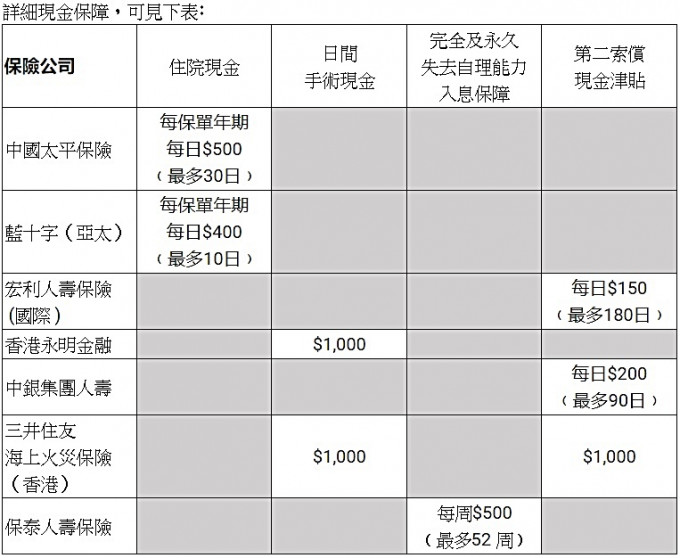

●現金保障

相比起上述兩項,「現金保障」是一項較為用得到的其他保障。只要受保人符合指定條件,如住院、進行日間手術、或確診失去自理能力,便可獲得不限用途的現金賠償。

不過,金額是否足夠就是另一回事,就以保泰人壽的「完全及永久失去自理能力入息保障」為例,保障金額僅為每周$500(最多52周),而且,受保人要先連續六個月「完全及永久失去自理能力」才可索償;可見金額或僅能當心意性質,未必可解決受保人的燃眉之急。

另一個頗有創意的保障有「第二索償現金津貼」,意思指,如受保人先向其他保單索償,若有餘額,才向該保險公司索償(由於此乃第二次,索償金額通常會較少),受保人便可獲發「第二索償現金津貼」:

說到底,自願醫保「標準計劃」的其他保障只能佔10%精算價值,保障金額並不高,所以不會成為比較標準計劃的決定性因素,反而有點像點綴性質。各保險公司的「標準計劃」產品的條款因受規範而十分相似,分野主要在於訂價,但買保險始終以保障為重,消費者如可多付一點保費,考慮「靈活計劃」或其他醫保產品,市場並不乏選擇,保障可望提升更多。

文章轉載自保險資訊平台「10Life」 http://www.10life.com

最新回應