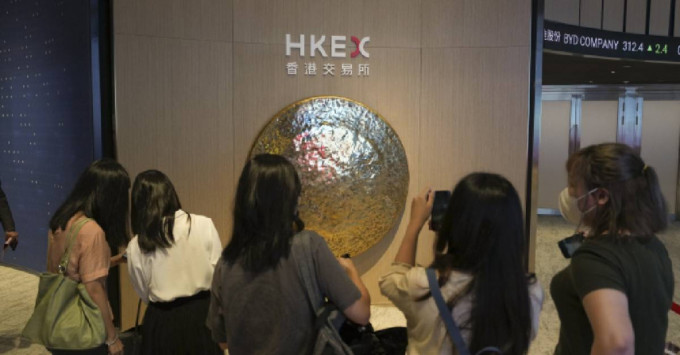

港交所就吸「特專科技公司」上市諮詢 涉五大行業 未商業化公司市值最少150億元

2022-10-19 13:16

行政長官李家超發表任內首份《施政報告》,報告提及港交所(388)明年修改主板上市規則,以便利尚未有盈利或業績支持的先進技術企業融資。港交所中午正式發布諮詢文件,建議擴大現有上市制度,允許五大特專科技行業的公司來港上市,包括新一代信息技術、先進硬件、先進材料、新能源及節能環保,及新食品及農業技術,並分為「已商業化公司」及「未商業化公司」兩大類,設不同上市門檻。諮詢期為兩個月,今年12月18日截止。

「已商業化公司」須錄得至少2.5億元年收入,上市預期最低市值為80億元;「未商業化公司」則為150億元。所有申請人均須於上市前已從事研發至少三個會計年度,「已商業化公司」的研發投資金額須佔總營運開支至少15%,「未商業化公司」則為50%。同時,未商業化公司須披露其可達到商業化收益門檻的可信路徑,及有充足的營運資金,即足可應 付集團未來至少12個月所需開支的至少125%。

為確保估值的合理性,建議所有申請人須引入第三方投資者,包括於上市申請日期前的至少12個月之前已獲得來自至少兩名「領航」資深獨立投資者的大額投資並持有至少5%股權;及來自所有資深獨立投資者的合計投資金額設有最低要求,「已商業化公司」為10%至20%,「未商業化公司」則為15%至25%,視乎上市申請人於上市的預期市值而定。

此外,諮詢文件又建議在特專科技行業首次公開招股時及上市後設立獨立規定,包括限制散戶參與程度及提高機構投資者參與,機構投資者在首次公開招股發售股份亦須佔至少50%,公開發售佔比最多只可佔20%。港交所指,預期特專科技公司在上市時的發售規模須足夠龐大,並建議上市後自由流通股份市值至少達6億元。

披露方面,亦有額外規定。諮詢文件建議須披露的資料包括首次公開招股前投資、商業化現況及前景、研發、行業資料、知識產權,及適當的示警聲明。對未商業化公司施加額外持續責任,包括於中期報告及年報中額外披露發行人達到商業化收益門檻的進展,以及披露有關上市文件中載列的任何業務及財務估計的更新。

港交所亦建議為特專科技公司控股股東、關鍵人士及領航資深獨立投資者設禁售期,其中控股股東及關鍵人士的禁售期,「已商業化公司」及「未商業化公司」分別為12個月及24個月;領航資深獨立投資者分別為6個月及12個月。

德勤中國華南區主管合夥人歐振興表示,以現時市況計,特專科技公司的上市市值要求略高,但相信待市況好轉時,投資者重新關注科企,該上市門檻會變得相對合理,而且有助防止「創業板」亂況重演。

他認為,諮詢建議的額外要求,包括引入第三方投資者、限制公開發售佔比等,都有助增加投資者的保障,畢竟特專科技行業的產品沒有權威機構認證,相對生物科技企業的風險更高,而且產品技術是一般人難以理解,「起碼上市前的投資者已為公司進行了詳細的盡職審查。」

相對美國,他指香港的上市門檻相對嚴謹,但本港背靠互聯互通、資金流動性及擁有區域性成熟投資者等優勢,相信能吸引全球企業。

港交所行政總裁歐冠昇表示,預期這次增設特專科技的新規定後,將有助推動區內以至其他地方在這五個前沿行業(例如綠色科技)的人才和投資金額增長。他又指,連接資本與機遇是港交所的核心戰略,為此致力進一步提升香港作為全球創新產業公司首選上市地點的地位。新建議將增加香港上市公司種類,讓更多不同類型的公司可進入這個具備深度和流動性的國際市場,同時也為投資者帶來更多選擇。

最新回應