环联:首季新增信用卡宗数创两年高

2023-06-07 17:34

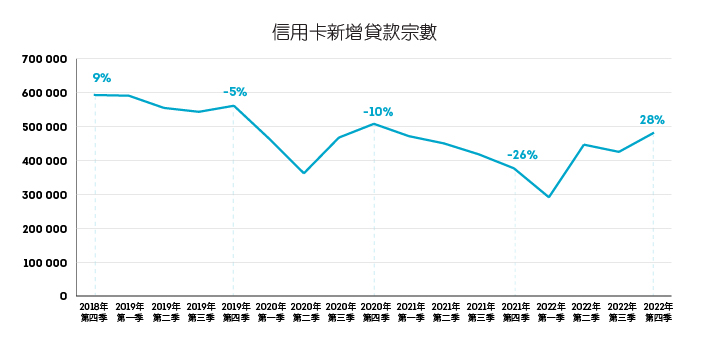

环联发布2023年第一季信贷行业分析报告,显示香港信贷市场随消费者增加开支、恢复旅游而见显著复苏,年轻消费者加入信贷市场,并带动信贷活动增长,且虚拟银行占新增个人贷款及无抵押贷款宗数比例明显上升。

环联亚太区研究及谘询首席顾问陈源表示,香港信用卡行业已扭转2022年及之前的低迷表现,并连续两个季度录得按年增长,而且大部分增长来自信贷风险最低的消费者,反映市场正重回上升轨道。

应缴款项结欠增18%

报告显示,第一季新增信用卡宗数按年增加28%,创2021年第二季以来最高增长率,主要受年轻消费者推动。新增信用卡的总信用额按年增加45%,而应缴款项结欠则增加18%,较上一季度的7.3%增幅有所上升。主要信贷产品的新增贷款宗数于2022 年第四季按年增长17%,为最近六个季度以来的首个正增长。

优良或以上风险级别Z世代消费者(1995 年至2010 年出生)的新增贷款宗数于2022年第四季按年增加27%,同类风险级别的千禧世代消费者(1980 年至1994 年出生)则按年增加17%。超优信贷风险级别消费者(占香港信贷活跃人口66%)方面,新增信用卡宗数较2021年升30%。

虚银私贷市占率扩大

数据显示,虚拟银行在去年抢占市场,尤其是私人贷款,由2020年的1%升至2022年的7%;在同时期来自传统银行的新增私人贷款宗数,则由41%增加至43%,财务公司则于两年时间内由59%减少至50%。

虚银循环贷款新增宗数,由2020年的零基点起,升至2022年12万宗,超越由财务公司发放的新增宗数;而由传统银行发放的新増无抵押贷款宗数由2020年的55,000 宗,下降至2022年略多于31,000 宗。

虚拟银行吸引大量年轻客户,在这些新增贷款宗数当中,Z世代消费者分别占30%和22%,而传统银行只有5%。报告建议,传统银行加快数码转型,把握信用卡市场的强劲增长来保持竞争力。

最新回应