244万封「绿色炸弹」杀到 一个月内须填妥 新手报税攻略 留意关键日期 用尽扣税项目

2024-05-04 06:00

一年容易又报税,税务局周四(2日)起发出244万份个别人士报税表,相信不少打工仔陆续收到「绿色炸弹」,是时候要谂计如何免税、扣税。《星岛头条》就整合了今年报税、免税额及扣税攻略。

税务局昨日举行记者会,介绍填报2023/24年度税表事宜,并简报税收情况。2023/24年度税务局整体税收约3,420亿元,较去年少约182亿元,减幅连续两年达5%,主要原因是印花税大跌3成至491亿元,少收约209亿元;利得税亦较上年度小跌2%,约37亿元,税收为1,705亿元。至于薪俸税税收则创下历年新高,较上年度增加0.5%或约4亿元,至799亿元。

报税交税时间表

发出日期:5月2日起陆续寄出

报税日期:一般人士在6月3日或之前提交报税表,网上提交则可自动延长一个月至7月3日或之前;

经营独资业务人土则可在8月2日或之前,电子报税限期则至9月3日。

交税日期:评税通知书会在10月相继寄出,在1月底缴交第一期税款, 4月缴交第二期税款。

职场新人报税方法

一般而言,首次全职工作的职场人士,其雇主应在入职后3个月内,通知税务局开立档案,以便处理报税及交税安排。若是第一年工作的报税人士可能会较迟收到,如在该课税年度完结后的四个月内,即7月仍未收到报税通知书,须通知税务局。

个人薪俸税计算方法

薪俸税额是按你在该课税年度(每年的4月1日至翌年的3月31日)的应课税入息实额以累进税率计算;或以入息净额以标准税率计算,两者取较低的税款额徵收。

应课税入息实额 = 入息总额 - 扣除总额 - 免税额总额

入息净额 = 入息总额 - 扣除总额

每年度的暂缴薪俸税是根据上年度的入息减去扣减项目(和免税额)来评定。

财政司司长陈茂波于2024至25年度的《财政预算案》公布,2023至24课税年度薪俸税退税100%,上限为3,000元。换言之,大家所需缴交的税项不超过3,000元,则「毋须缴税」。另外,由2023至24课税年度起,薪俸税及个人入息课税标准税率实施两级制,入息净额500万元或以下税率维持15%不变;若高于500万元,首500万元税率15%,其馀部分税率16%。新调整对绝大多数打工仔来说并无影响。

网上报税更方便

除了多一个月报税期外,开纳「税务易」户口,埴写基本资料后,系统会自动储存有关资料,报税人其后只须核对有关资讯,系统也会根据资料,自动计算预计的税款。

细心留意悭税项目:

1. 善用各项个人免税额

在填写税项表格前,除了要检视自己的年度收入外,亦要善用个人免税额与扣税项目。打工仔一般都可享有基本的免税额132,000元,而已婚人士、供养父母或外祖父母、单亲等情况亦会有其他相应免税额。

举例说,养育第1名至第9名子女,每名可获13万元子女免税额;供养60岁或以上的父母,每名可享免税额5万元;而单亲免税额则为13.2万元,如纳税人在课税年度内不属已婚人士,且负责照顾和监护子女的起居生活,便符合相关资格。

2. 供养长辈悭税贴士

申报供养父母及祖父母/或外祖父母免税额,他们先要要符合三大条件:

通常在香港居住;

年龄已满55岁,或有资格按政府伤残津贴计划申索津贴;

至少连续6个月与你同住而无须付出十足费用;或你/你配偶每年付出不少于HK$12,000的金钱用以供养该名父母/祖父母/外祖父母

任何一名父母/祖父母/外祖父母的免税额只可由一名人士申索,不能由多人摊分。如果家庭里有兄弟姊妹,事前最好先商讨由哪一位申报供养父母的免税额,原则离不开由税额较高的一人申报。即使父母仍然在职,并已申索其个人免税额,纳税人仍可申索供养父母免税额。

「父母」的定义不限于血缘关系,除了个人或配偶的亲生父母,亦可以是领养父母/继父母,或已故配偶的父母,「祖父母或外袓父母」的定义亦是如此。至于按中国习俗上契的「契爷」、「契妈」,以及未有正式注册结婚的继父母,则不符合条件。

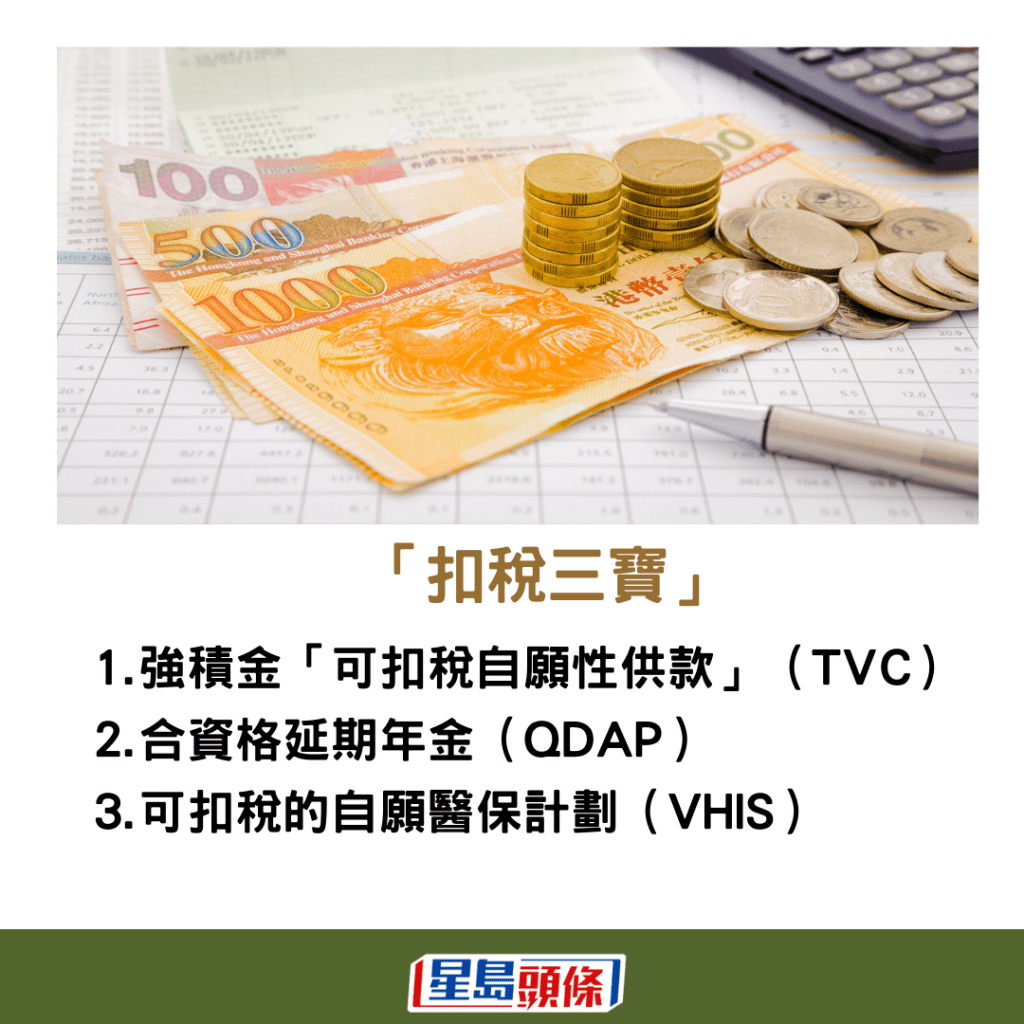

3. 检视「扣税三宝」

另外,亦有一系列扣税项目,属实报实销的免税安排,当中包括被称为「扣税三宝」的强积金自愿性供款(TVC)、合资格延期年金(QDAP)和自愿医保(VHIS)。若纳税人已经买入上述「扣税三宝」,只需在报税表内自行提出申请,每年最高可获68,000元税务扣除额,若以现时薪俸税最高税率17%计算,纳税人每年可悭税11,560元。

强积金可扣税自愿性供款计划可选择定期定额或一笔过供款,并可因应情况随时增减、停止或重新开始供款。参与此计划的打工仔,每年可享税务扣除额最多6万元(连同合资格延期年金保费的合并扣税额),若然纳税人两者都有参加,扣税额会先扣除强积金自愿性供款的部份。计算方法方面,会以有关供款额乘以适用税率,便可得出实际扣税金额。

值得留意的是,延期年金的年度税务扣除额上限为每年每人6万元,其中一项特色是可与同住配偶合并报税,并以夫妇名义作为联名年金领取人;亦即在合并报税后,可获最多12万元税务扣除额。

延伸阅读:税局又派绿色炸弹 尽用「扣税三宝」 最多可悭税逾1.1万元

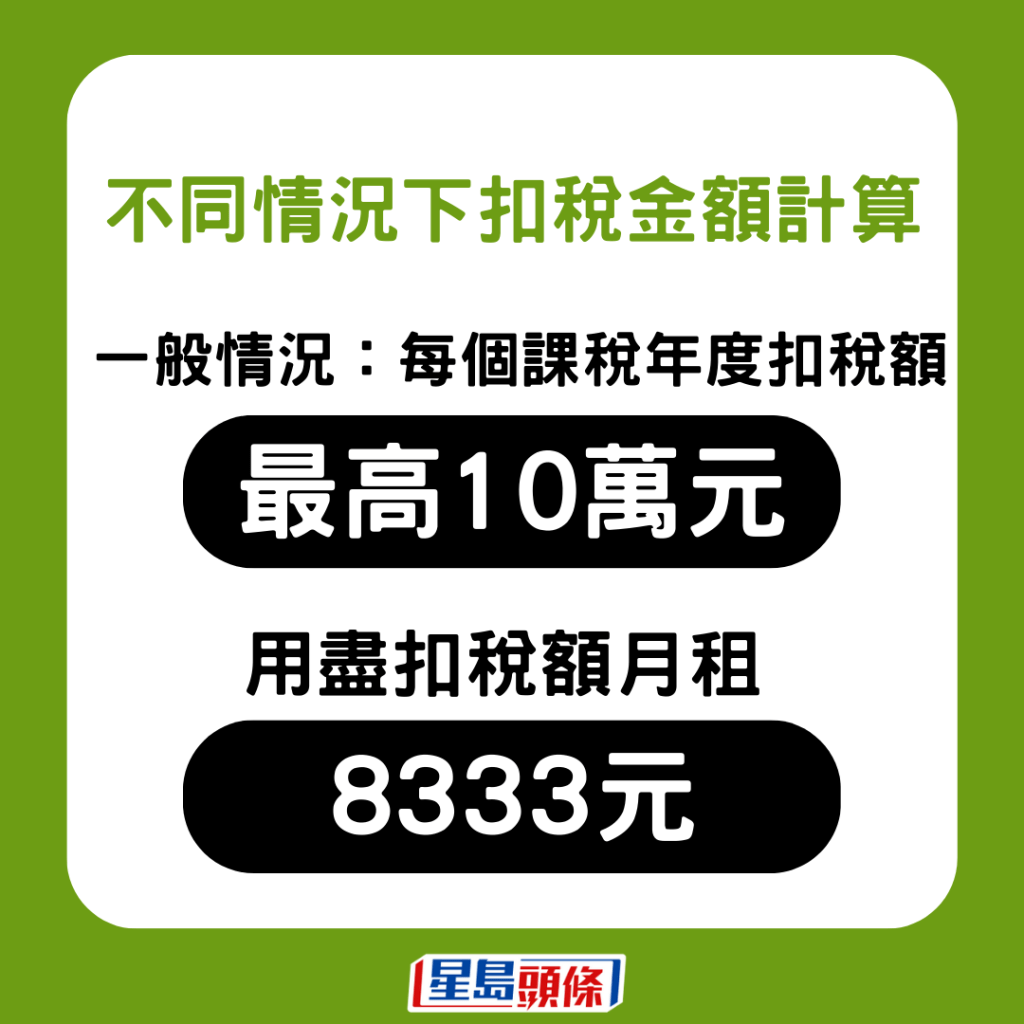

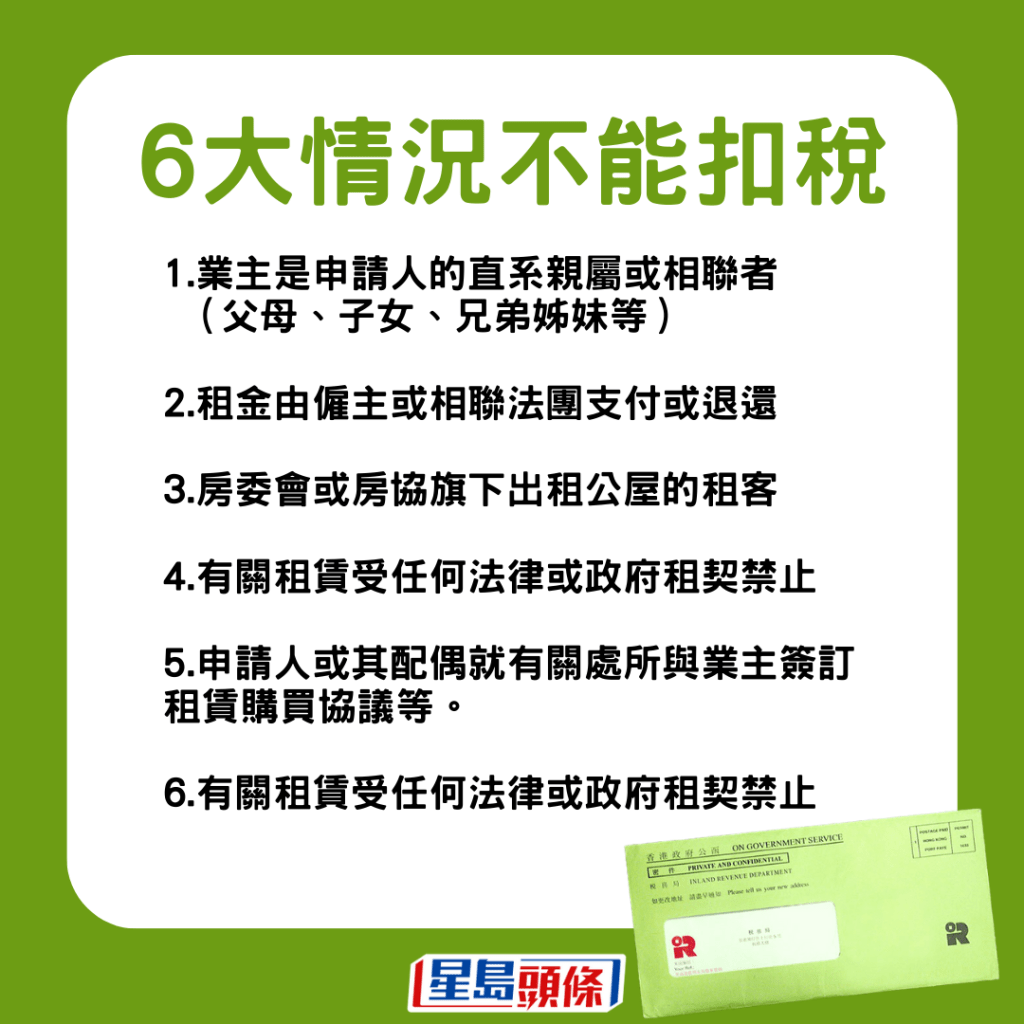

4. 租楼扣税

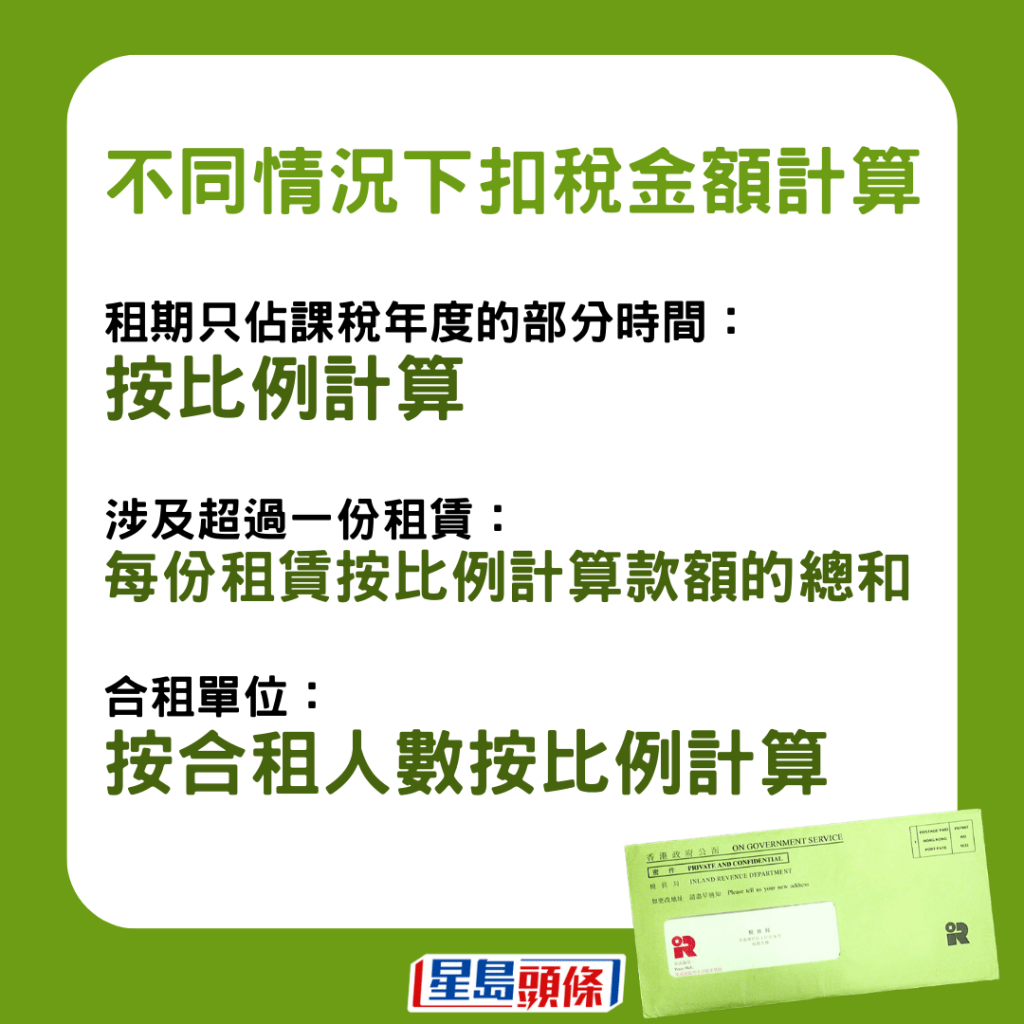

为减轻私楼租户负担,政府自2022/23年税季开始,新增「住宅租金扣除」项目,即纳税人以租客身分租赁合资格住宅处所,纳税人与同住配偶都可获扣除租金限额,每年上限10万元,即本身租住的单位平均月租8,333元,基本上已可用尽扣税额。而以最高税率17%计算,每个财年最多可以少交1.7万元薪俸税,即每月约1,400元。

合租单位怎样计? 其实可按比例来设定扣除上限,以「合租人数」来按比例扣扣减。假设单位由四人合租,则会把每人的扣税上限10万元除以四,即每人最多可扣2.5万元。

配偶租住与上述合租情况类同,若夫妻同住单位,而签约者是丈夫或妻子其中一人,只要附合资格,即没有持有任何物业,双方还是可以获得免税额。10万元免税额以单位计算,无论两人是否均分租金,其免税额亦是平均分配,即每人在每个课税年度最多可获5万元免税额。

5. 其他常见扣税项目

另外,其他常见的扣税项目包括每次不少于100元的认可慈善捐款,可扣税上限为应评税入息或利润的35%;个人进修开支可获10万元扣税额;以及长者住宿照顾开支可获10万元扣税额等。

为便利纳税人,税务局在去年推出新模式利得税电子报税措施,让纳税人以电子方式提交报税表,连同符合「网页内嵌式可扩展商业报告语言」(iXBRL)格式的佐证文件(包括财务报表和利得税计算表)一并提交便可。

延伸阅读:

迟交报税表罚则、后果

迟交报税表会被罚款,或被检控。此外,未填交报税表人士,亦可能会多缴税款,因为评税主任发出的估计评税,不会给予该纳税人可申报扣减的免税额、强积金供款、认可慈善捐款、个人进修开支和居所贷款利息等扣除。

报税表漏报免税、扣税额如何修改?

可向税务局长提交经签署的文本通知书,注明你的姓名、档案号码、有关课税年度及要更正或补充资料事项详情。

无收入是否需要报税?

尽管没有收入或收入不超过免税额而毋须纳税,但如果收到报税表,亦必须在限期内填妥及交回报税表。

相关文章:

报税2024|税局今起244万报税表 上年度印花税收跌三成 整体税收少182亿元

---

《星岛申诉王》推出全新项目「区区有申诉」,并增设「我要赞佢」栏目,现诚邀市民投稿赞扬身边好人好事,共建更有爱社区。立即「我要赞佢」︰ https://bit.ly/3uJ3yyF

紧贴最新最快新闻资讯,请立即下载星岛头条App:https://bit.ly/3Q29Vow

最新回应