GUM料2023年强积金回报双位数 看好中港基金 看淡欧洲基金

2023-01-10 13:53

强积金顾问公司GUM预测,2023年强积金将会有双位数回报,关键将在美国联储局将逐渐减慢加息步伐并有望见顶。市场预期,联邦基金利率将于2023年中达至高峰,股票及债券市场料同时受惠。

GUM:中国基本经济面潜力高 看好中港基金

GUM执行董事王玉麟指,中国基本经济面对比其他地区潜力较高,中国的中长线发展料比成熟市场好,故今年看好中港基金。俄乌战争倘年内结束,欧洲经济回复亦需时,故今年对欧洲基金看法较负面。美国上半年预计仍继续加息,年内有机会衰退,对美股基金持中性看法。

王玉麟指,去年11月起大市转为向好,不少强积金成员主动因应市场情况将组合转至港股等高风险基金,预期转向会持续,但建议雇员避免为「捞底」而频密转向,以免损害长期回报。他又指雇员应定期检视强积金表现,理解并管理自己的投资风险,才可于众多选择中拣出回报良好的基金。

此外,王玉麟指,去年表现下挫的债券基金,今年大跌机会不大,但未必见到大转向,投资的性价比或逊于保守基金。

多图睇清2022年强积金回报变化:

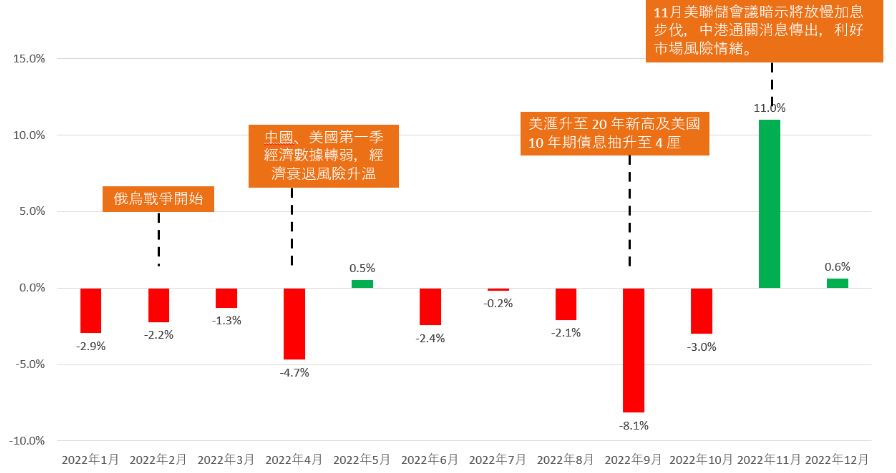

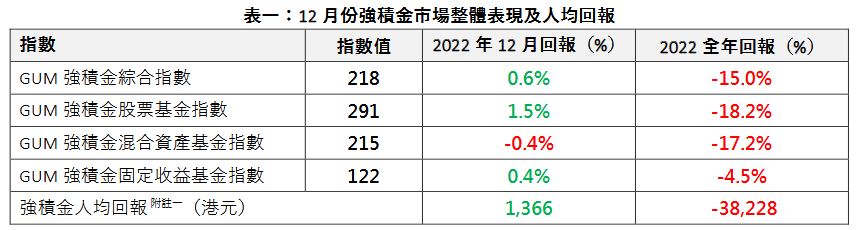

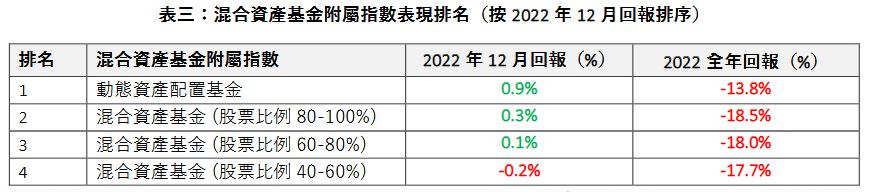

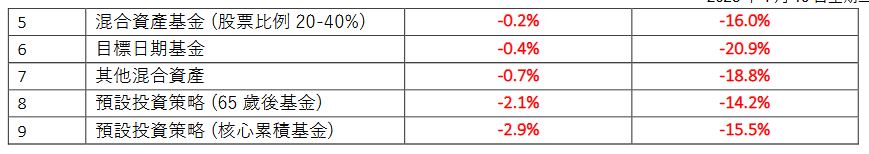

2022年全年强积金人均蚀逾3.8万 11月起回暖

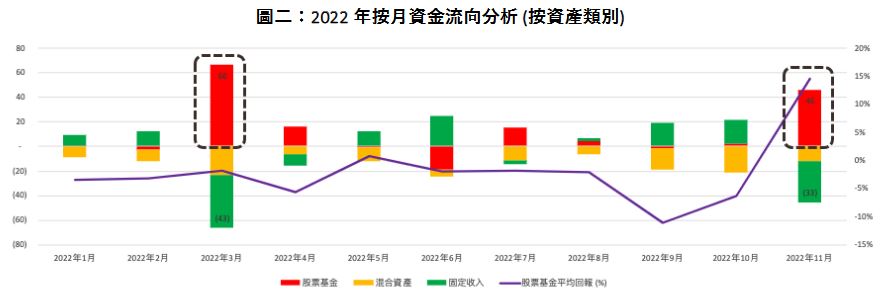

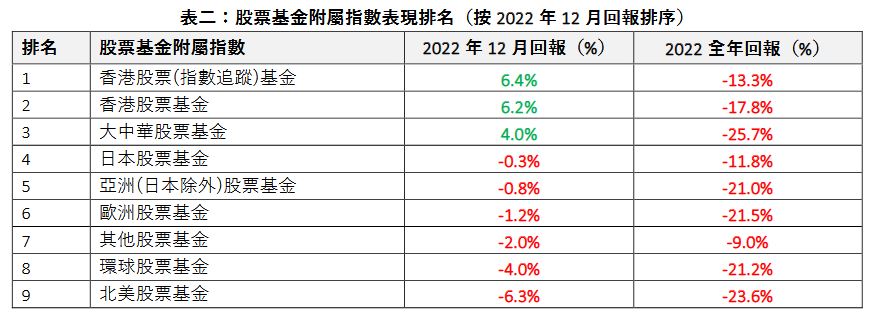

GUM同时公布2022年强积金全年回报表现平均为-15%,人均蚀38228元。2022年强积金主要受三大因素影响,分别为联储局加息、新冠肺炎及俄乌战争。但随着11月时联储局会议暗示将放慢加息步伐,通胀数据缓和;加上中港通关消息传出,利好市场风险情绪, 带动强积金于11月起开始反弹。单计12月,GUM强积金综合指数回报升0.6%,报218点,强积金人均回报1366元。

去年十大最佳表现基金(全数为固定收益资产基金类别)均力保正回报;当中友邦强积金优选计划强积金保守基金全年回报为升0.7%。而十大表现最差基金则同为股票基金,当中万全强制性公积金计划美国股票基金全年回报为-36.9%。

GUM策略及分析师云天辉建议,成员可以留意大跌市原因纵然不尽相同,唯美联储货币政策均在其中扮演重要程度的角色,若成员能够掌握货币政策和利率对于不同资产类别的定价影响,就有助于成员作出更合适的资产配置决定。

最新回应