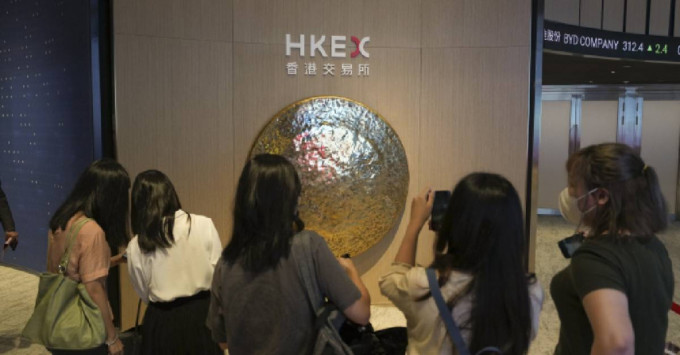

港交所就吸「特专科技公司」上市谘询 涉五大行业 未商业化公司市值最少150亿元

2022-10-19 13:16

行政长官李家超发表任内首份《施政报告》,报告提及港交所(388)明年修改主板上市规则,以便利尚未有盈利或业绩支持的先进技术企业融资。港交所中午正式发布谘询文件,建议扩大现有上市制度,允许五大特专科技行业的公司来港上市,包括新一代信息技术、先进硬件、先进材料、新能源及节能环保,及新食品及农业技术,并分为「已商业化公司」及「未商业化公司」两大类,设不同上市门槛。谘询期为两个月,今年12月18日截止。

「已商业化公司」须录得至少2.5亿元年收入,上市预期最低市值为80亿元;「未商业化公司」则为150亿元。所有申请人均须于上市前已从事研发至少三个会计年度,「已商业化公司」的研发投资金额须占总营运开支至少15%,「未商业化公司」则为50%。同时,未商业化公司须披露其可达到商业化收益门槛的可信路径,及有充足的营运资金,即足可应 付集团未来至少12个月所需开支的至少125%。

为确保估值的合理性,建议所有申请人须引入第三方投资者,包括于上市申请日期前的至少12个月之前已获得来自至少两名「领航」资深独立投资者的大额投资并持有至少5%股权;及来自所有资深独立投资者的合计投资金额设有最低要求,「已商业化公司」为10%至20%,「未商业化公司」则为15%至25%,视乎上市申请人于上市的预期市值而定。

此外,谘询文件又建议在特专科技行业首次公开招股时及上市后设立独立规定,包括限制散户参与程度及提高机构投资者参与,机构投资者在首次公开招股发售股份亦须占至少50%,公开发售占比最多只可占20%。港交所指,预期特专科技公司在上市时的发售规模须足够庞大,并建议上市后自由流通股份市值至少达6亿元。

披露方面,亦有额外规定。谘询文件建议须披露的资料包括首次公开招股前投资、商业化现况及前景、研发、行业资料、知识产权,及适当的示警声明。对未商业化公司施加额外持续责任,包括于中期报告及年报中额外披露发行人达到商业化收益门槛的进展,以及披露有关上市文件中载列的任何业务及财务估计的更新。

港交所亦建议为特专科技公司控股股东、关键人士及领航资深独立投资者设禁售期,其中控股股东及关键人士的禁售期,「已商业化公司」及「未商业化公司」分别为12个月及24个月;领航资深独立投资者分别为6个月及12个月。

德勤中国华南区主管合夥人欧振兴表示,以现时市况计,特专科技公司的上市市值要求略高,但相信待市况好转时,投资者重新关注科企,该上市门槛会变得相对合理,而且有助防止「创业板」乱况重演。

他认为,谘询建议的额外要求,包括引入第三方投资者、限制公开发售占比等,都有助增加投资者的保障,毕竟特专科技行业的产品没有权威机构认证,相对生物科技企业的风险更高,而且产品技术是一般人难以理解,「起码上市前的投资者已为公司进行了详细的尽职审查。」

相对美国,他指香港的上市门槛相对严谨,但本港背靠互联互通、资金流动性及拥有区域性成熟投资者等优势,相信能吸引全球企业。

港交所行政总裁欧冠升表示,预期这次增设特专科技的新规定后,将有助推动区内以至其他地方在这五个前沿行业(例如绿色科技)的人才和投资金额增长。他又指,连接资本与机遇是港交所的核心战略,为此致力进一步提升香港作为全球创新产业公司首选上市地点的地位。新建议将增加香港上市公司种类,让更多不同类型的公司可进入这个具备深度和流动性的国际市场,同时也为投资者带来更多选择。

最新回应