高息股|高盛狠削内银目标价 派息恐减少 专家三方面拆局:毋过分悲观

2023-07-06 06:00

高盛最新发表报告唱淡内银,指出现时行业周期与2013至2015年相似,内银在资本、拨备及股息无法同时兼顾之下,将会放弃派息目标。该行大手降低多家主要内银股的评级及目标价,当中工行(1398)最当灾,目标价劲削三成。适逢近日内银股除净,股价亦在捱沽,投资者或面临「赚息蚀价」困局,不过专家派定心丸,从三方面拆解前景未如高盛悲观,更在芸芸内银股中拣出最稳阵之选,料继续享有8厘高息。

料未来3年弃派息目标

高盛指出,目前内银周期就像2013至2015年,估计在2023至2025年亦有类似模式,即银行将要优先考虑资本及风险缓冲,在难以平衡之下,将会放弃股息目标。该行同时指,因应中国地方政府债务带来的利润率风险,以及信贷组合损失或会加大,均将削弱内银的盈利增长,派息能力亦将受损。

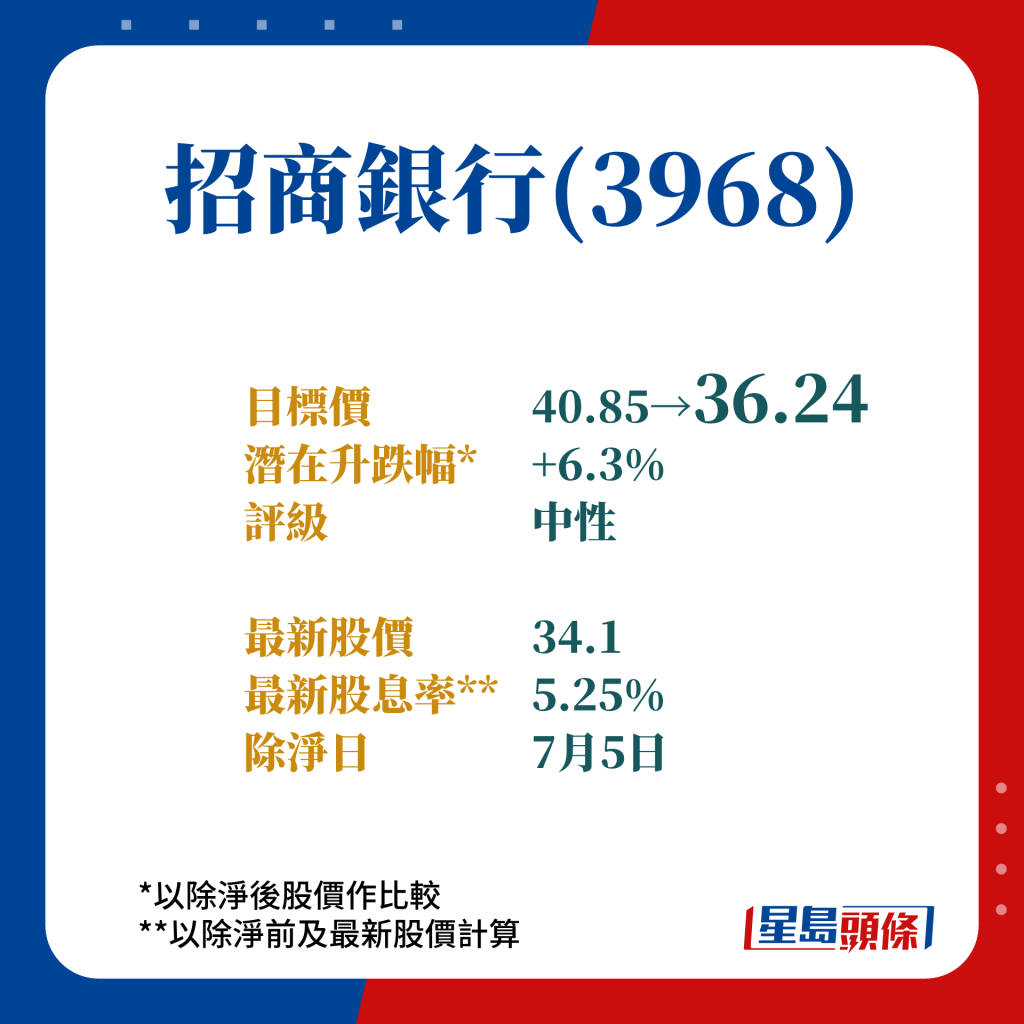

高盛将今明两年大型银行拨备前利润预测,分别下调5%及6%,而计及股息减少的风险,目标价平均下调1%。

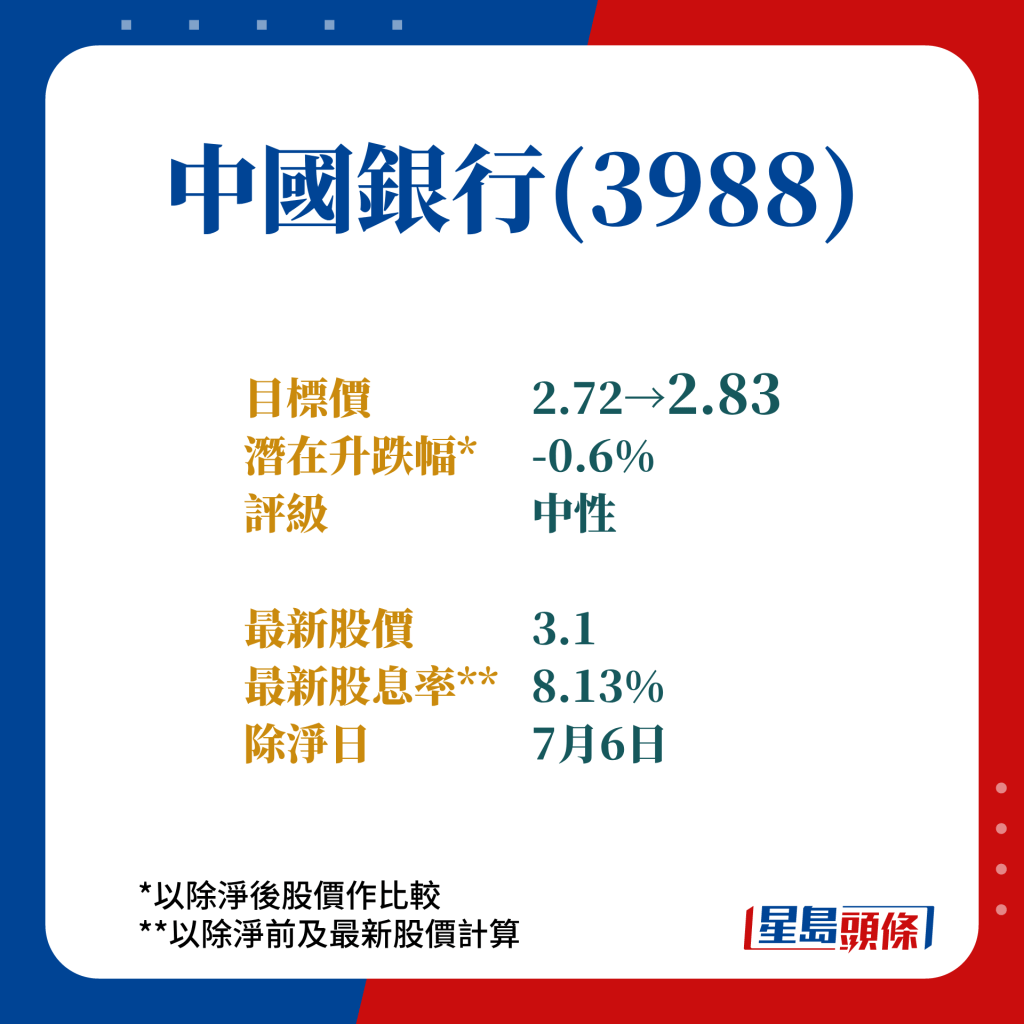

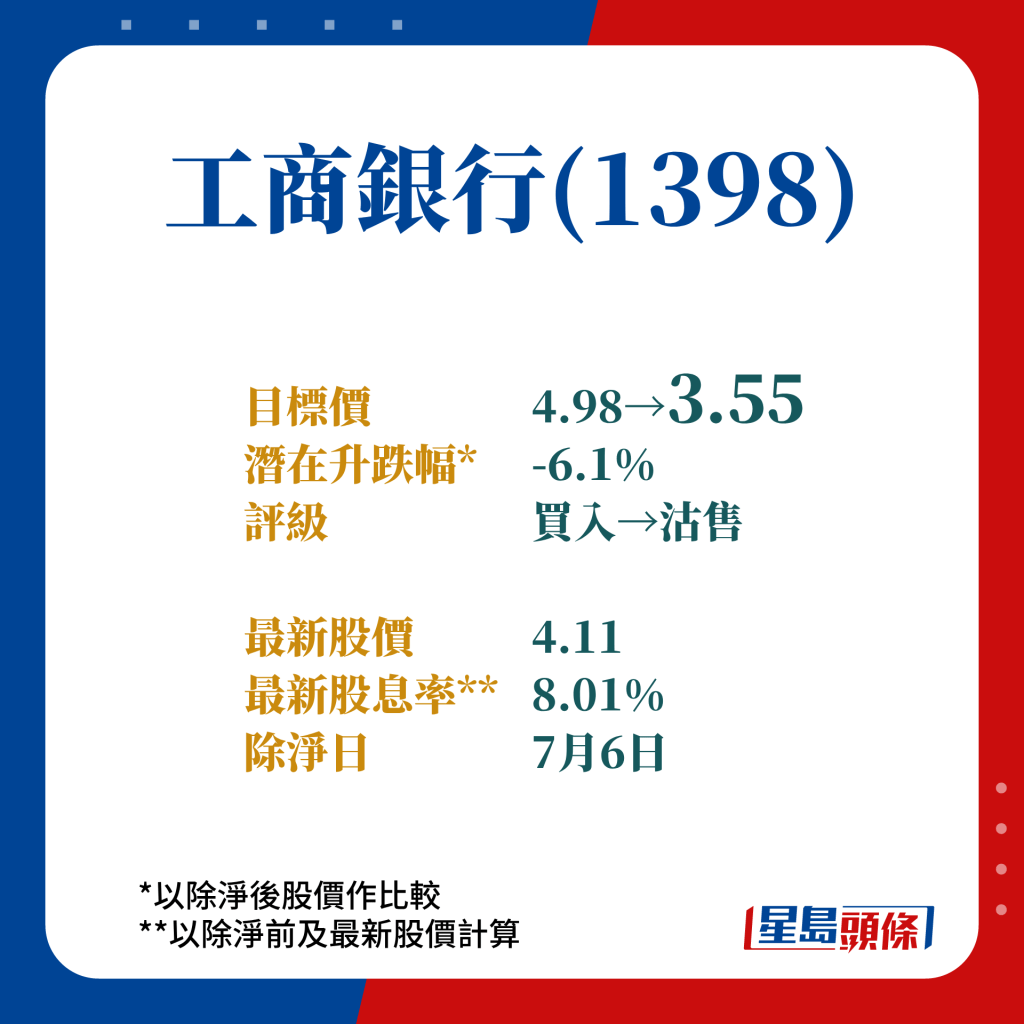

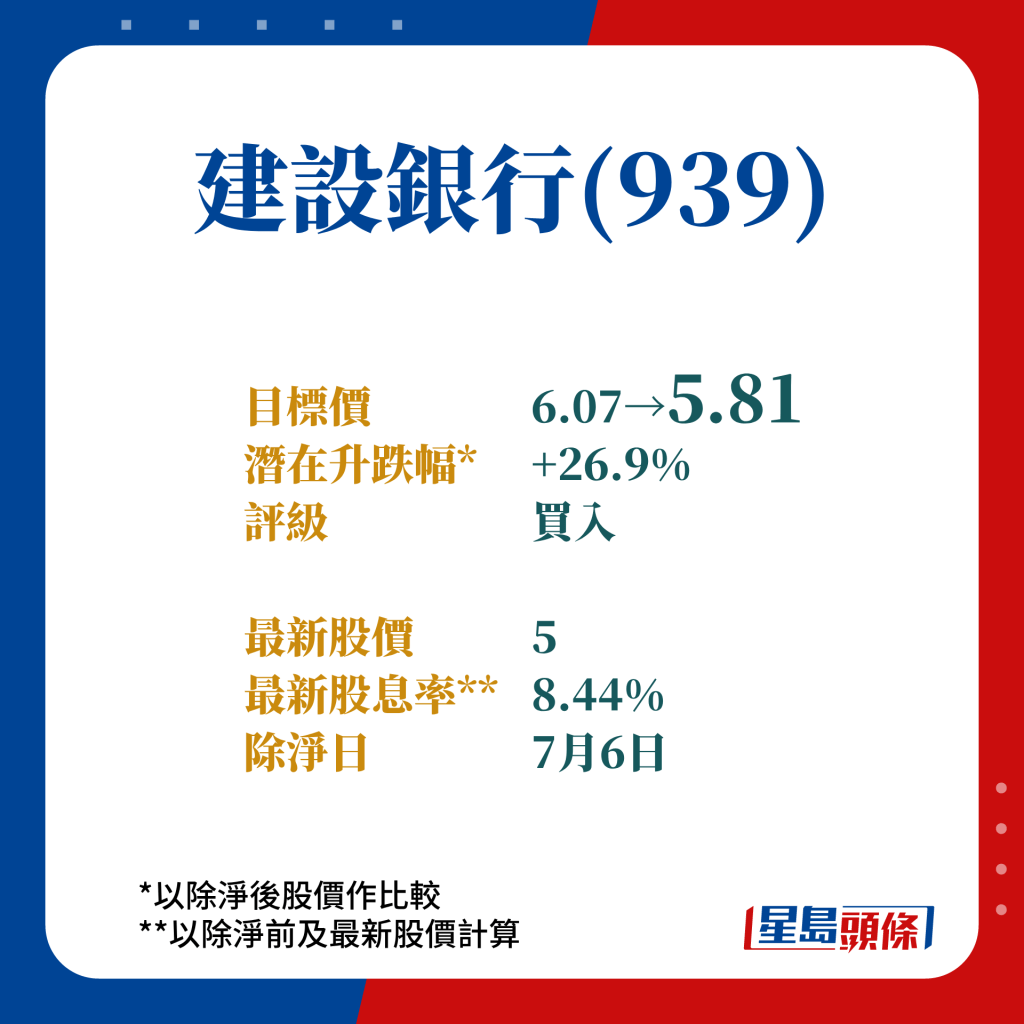

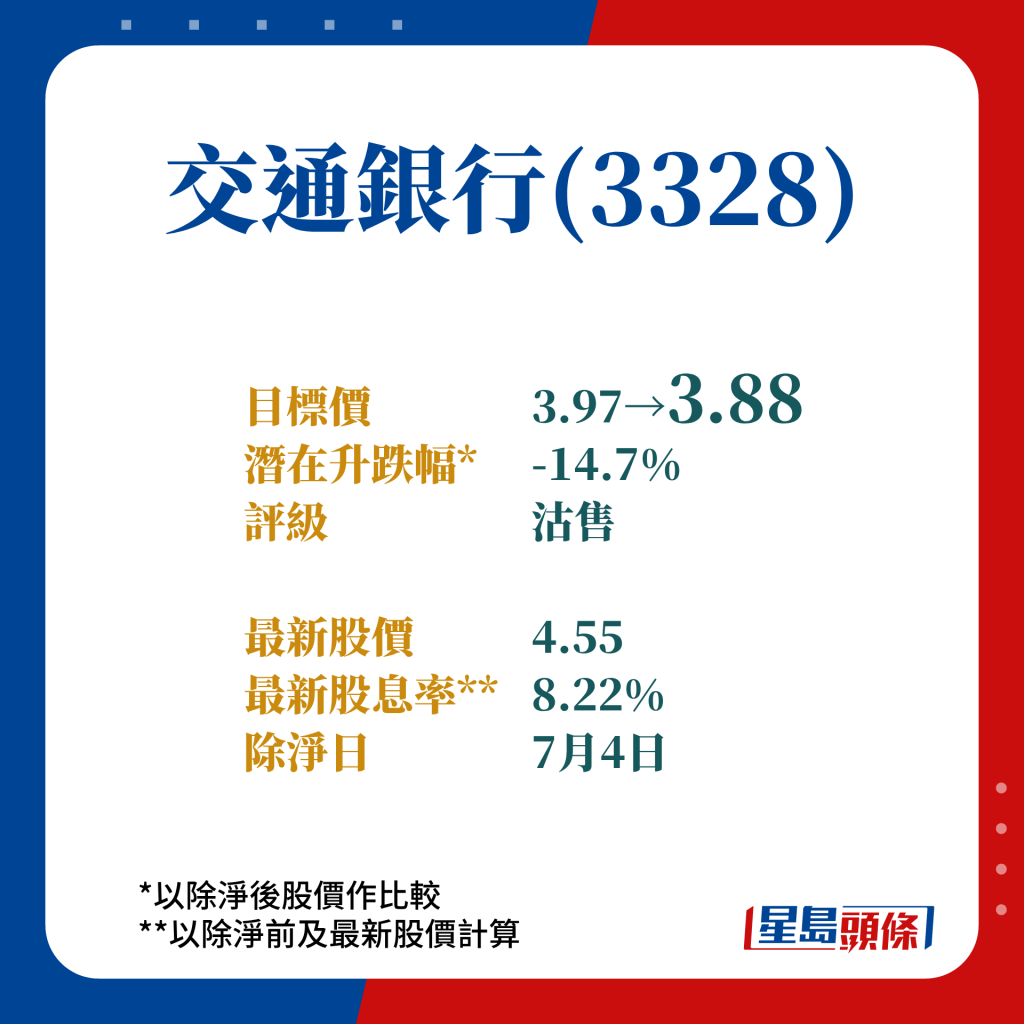

高盛最新目标及股息率🔽

工行目标价狠降三成 邮储行大增43%

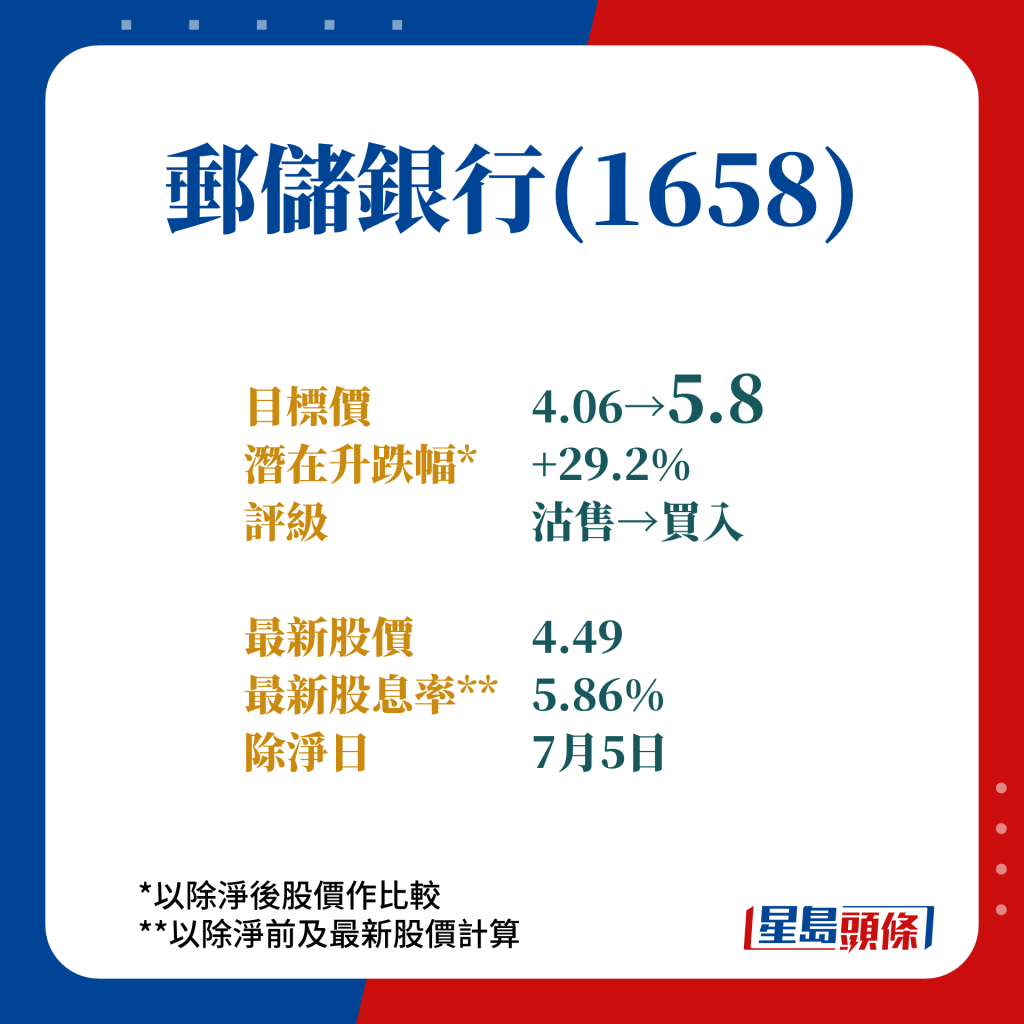

当中工行被该行唱得最淡,目标价大削29%,至3.55元,同时评级由「买入」降至「沽售」;而农业银行(1288)目标价亦降至2.45元,评级从「中性」降至「沽售」。另一边厢,高盛较为看好邮储行(1658),料其盈利前景及派息能力被低估,遂大幅上调目标价至5.8元,评级亦从「沽售」跃升至「买入」。

温杰:唱淡时机怪 憧憬中央出手

不过,市场人士对高盛的见解有所保留,凯基亚洲投资策略部主管温杰直言,宏观环境及地方债问题的风险一直存在,同时市场仍在憧憬中央出招,见不到有进一步转差的迹象,对大行唱淡该板块的时机感奇怪。他指出,目前中国经济复苏动力未如预期,但说不上恶劣,以目前数据来看,不认为今年内银股的盈利会明显倒退,料全年或会平稳,亦有机会保持派息。

目标价大降 料已考虑除净因素

温杰特别指出,高盛的目标价针对未来12个月,当中会涉及股息大额除净,故实际目标价未必如表面数字般大差距。至于在多家大型内银中,他最看好中国银行(3988),主要由于其拨备前盈利已是连续两季表现最好。

伍礼贤:内银前景不悲观

光大证券国际证券策略师伍礼贤,则在三方面分析内银前景不用太悲观:

一:净息差再收窄空间有限

伍礼贤指,内银因为需让利实体经济复苏,以致增长动力减弱,但观乎内地已进行了一系列减息行动,内银的净息差亦已处于相对低水平,相信中央短期未必再在利率方面下手,而是施展更多财政政策,此举有望令内银盈利压力得到喘息,甚至有机会重新拉阔净息差。

二:贷款市场有憧憬

伍礼贤称,内银的资产质素表现,将取决于中国宏观经济环境,预期下半年经济将维持大幅度增长,因此亦相信贷款市场表现不俗,拨备亦可维持平稳。他指出,今年内银盈利将大致平稳,估计亦未必影响派息能力。

三:中特估加持

伍礼贤指出,早前市场掀起「中特估」热潮,最主要的投资逻辑是估值便宜、派息高,当中内银更是中特估的热门板块,多只股份市帐率普遍只得0.4倍。他续称,早轮市场炒起内银股,现时股价在正常回吐后,已适合部署吸纳,在未来投资主题上仍然值得憧憬。

中行防守力看悄

对于选股,伍礼贤认为,现时经济前景仍然较多挑战,建议投资者以防守为主,当中最看好中行,因为其早前业绩显示,不良贷款率及不良贷款总额实现「双降」,是四大内银中唯一一家做得到,在风险管理上较为理想。

他强调,虽然中行看高一线,但在长远收息角度而言,不建议持有其他内银的投资者换马到中行,「睇行业准已经唔错,如果要再去拣边只升最多的话,无疑令自己增添难度」。

最新回应