加息知多D|一文看清加息原因、加息时间表及受惠股

2022-09-22 00:00

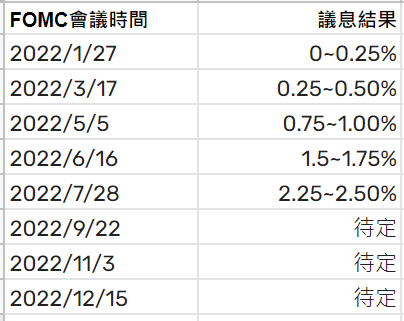

美国联储局即将于当地时间周三(本港时间周四凌晨)公布利率决策,市场观望议息结果。年内联储局已连续四次会议加息,究竟加息原因是甚么?

美国通胀堪忧 创40年新高

美国早前公布的数据显示,该国通货膨胀情况堪忧,央行有必要继续采取激进措施压抑通胀。法新社报道,物价飙涨使得CPI年增率创40年来新高,美国消费者和企业苦不堪言。8月份消费者物价指数令人失望,显示,住房、食品、医疗成本仍持续攀升。

通胀与利率的关系

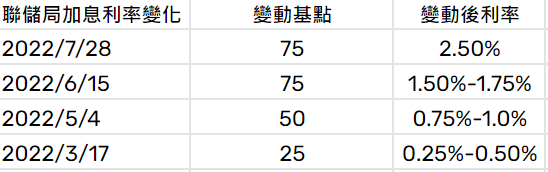

今年以来,联储局分别于3月17日加息25基点、5月4日加息50基点、6月15日加息75基点、以及7月28日加息75基点,至今已加息2.25厘。通胀与利率之间存在怎样的关系?

当物价水平持续上升时,货币的购买力便会下降。温和的通胀可以帮助推动经济发展。当消费者预期物价趋升,倾向消费以防止商品加价,继而带动经济活动、制造就业和鼓励投资;相反在通缩时,消费者预期商品价格将会下跌,便会倾向延迟消费。

由此可见,利率是借贷成本,与通胀的关系密切。为稳定通胀,中央银行会透过调节利率来防止经济过热或萎缩。若利率向上,借贷成本变得昂贵,消费者倾向储蓄而减少消费,企业亦会放慢投资,对商品的需求下降,促使通胀回落,但最终可能拖累经济增长。

分析料联储局今次加息0.75厘 明年保持4厘水平

普徕仕美国经济学家Blerina Uruci发表关于联邦公开市场委员会(FOMC)会议前瞻及9月后的市场前景预期,料联储局将联邦基金利率(FFR)或将提高75个基点至3-3.25厘,符合市场预期。

她认为,8月份消费者物价指数(CPI)意外上涨,令上调100个基点的可能性很低。Uruci提到,联储局维持紧缩倾向,仍未可以战胜通胀。然而,未来的加息速度和目标仍然取决于经济数据;鉴于劳动力市场炽热和通胀持续,暂停加息并不可行。

安联投资全球固定收益首席投资总监Franck Dixmier则认为,美国8月通胀数据超预期,为联储局提供充分理据,推行其大幅调整利率的的战略,而物价持续上涨已对经济构成影响,迫使联储局加快货币政策正常化进程,即联邦基金利率可能超越中性利率水平,并考虑采取更具限制性的政策。

Dixmier指,联储局别无他法,只能加息以抑制通胀,预期本周FOMC会议将加息0.75厘,更不排除大幅加息1厘。

为何加息后金管局频频「接钱」?

市场预期联储局再度加息,美元持续强势,港美息差不断扩阔,投资者倾向多买入美元资产,资金流出港元体系的压力上升,导致港汇转弱并触及弱方保证水平。这时候,金管局便需要入市承接港元沽盘。

事实上,「接钱」是联汇制度下的正常运作,本港联汇制度自1983年开始实施,至今已接近40年,制度内港元及美元挂鈎,确保港元兑美元汇率在7.75至7.85范围内。

金管局承诺提供「强方兑换保证(7.75)」及「弱方兑换保证(7.85)」,汇率浮动波幅只有约1.3%,兑换保证有如两条防线,一旦触及而银行提出需要,金管局便会「出手接钱」,可见金管局好比一家年中无休的「超级兑换店」。自5月12日凌晨起,金管局已29度接钱逾2000亿港元。

哪些是加息受惠股?

有分析认为,当美国开启加息周期,有利于材料、工业和能源等周期性行业的表现,价值股在首次加息前后几个月内,表现都会优于大市。另外,加息亦增加银行的息差收入,最直接是对银行股有利;基建股、商品投资、房地产信托等均有机会分散投资风险。

最新回应